裕同拟18810万收购上海嘉艺90%股权

2017年12月1日召开第三届董事会第十二次会议。为进一步扩展本公司的产品线,提升协同效应,巩固公司在高端消费电子类包装细分市场的竞争优势,结合市场需求及公司自身发展规划,公司拟向KailyPackaging(Private)Limited收购其持有的嘉艺(上海)包装制品有限公司90%股权,收购价为人民币18810万元。

本公司于2017年12月1日与Kaily Packaging签署《股权转让协议》,本次交易完成后,公司直接持有上海嘉艺90%股权。

本次对外投资的目的

1、标的公司现有客户优质,现有主体客户为国际消费电子第一品牌,同时新增迪尼士等优质客户,未来业绩可期;

3、完成收购后,本公司将对标的公司业务及相关资源进行整合,标的公司将共享和利用公司的销售渠道和业务能力,从而降低公司相关业务整体采购成本及提高标的公司经营效益,本次收购具有很好的协同性。

裕同拟5770万收购艾特纸塑20%股权

为进一步提升公司在高端卷烟包装细分市场的竞争力,结合市场需求及公司自身发展规划,公司拟向贵州永吉印务股份有限公司收购其持有的武汉艾特纸塑包装有限公司19%股权,收购价为人民币5481万元;拟向自然人周勇峰收购其持有的武汉艾特1%股权,收购价为人民币288.5万元,本公司于2017年12月1日分别与永吉股份及周勇峰签署《股权转让协议》,本次交易完成后,公司直接持有艾特纸塑20%股权。

本次对外投资的目的

1、烟标行业属印刷包装行业高利润水平的细分领域,是公司重点拓展的细分市场业务;

2、标的公司核心团队具有丰富的烟标设计及生产经验,尤其是礼盒类烟包制造能力非常突出;

3、标的公司拥有进行入优质烟标客户的资质,有利于拓展公司在烟标市场的业务布局。

裕同拟与“重庆创新经济走廊开发建设有限公司”签署投资协议

为响应国家产业政策和相关环保要求,进一步提升公司综合配套服务能力,结合市场需求及公司自身发展规划,公司拟在重庆市渝北区投资不超过人民币10.5亿元,用于新建重庆高端环保包装项目,在上述地区投资建设行政办公大楼、生产车间、生活配套等设施,设立研发中心、设计中心、测试中心、营销中心、人才培训中心等职能部门,实现高端产业研发、设计、生产制造、物流、售后等一体化运营。

本次对外投资的目的

1、项目符合国家的产业政策和相关环保要求,属于国家鼓励发展产业;项目符合公司发展战略规划要求和产业发展方向;项目既符合市场需求,又符合公司自身发展的需要。

2、项目选址合理,区位优势明显,贴近市场与客户,市场前景良好,有较好的社会和经济效益。根据市场调研统计,预计2017年重庆市包装行业市场容量超过200亿元,同时,目前公司现有核心客户未来将逐步加大重庆地区的产能规模,长时间的良好合作为公司在重庆的发展提供了保证。

以收购促整合

龙头企业的发展决心

上海嘉艺主要业务为瓦楞纸箱、纸板、彩箱、彩盒等生产销售,2017年前9个月实现销售收入9,194.66万元,净利润360.5万元。其主要客户为国际消费电子第一品牌,预计收购完成后,将填补裕同科技在国际大客户的部分产品线空白,实现大客户产品全线覆盖,纸板、纸箱及彩箱等方面的竞争力,进一步提升供应份额。

同时,此次收购也将为公司新增迪尼士等优质客户,完善客户布局。

如果说拿下嘉艺是为了巩固既有竞争优势,收购艾特20%的股权则显示了裕同向外扩张的“野心”。

武汉艾特成立于2003年,主要业务为高端烟盒、高端酒盒、奢侈品包装盒等生产销售,是国内多家中烟公司和酒业集团的战略供应商;预计2017年实现收入2.2亿元以上,利润约2,200万元。此次交易将提升公司在高端卷烟包装,尤其是礼盒类烟包细分市场的竞争力;预计未来公司将逐步实现对武汉艾特的控股,进一步整合自身烟标业务做大做强。

同时公司拟投资不超过10.5亿元,用于新建重庆高端环保包装项目,主要为VIVO\OPPO等核心客户实现落地服务,预计2022年全部达产,达产后规划年产值22亿元,进一步提升公司综合服务实力。

在一个格局初定且营销门槛极高的细分市场中,即使对裕同这样实力雄厚的“后来者”来说,想要分一杯羹也并非易事。收购艾特20%股权乃至进一步对其控股,很可能只是裕同在烟包领域的迈出的第一步。要想在高利润,同样高竞争的烟包市场立足,除了要面对强大对手的打压,还要面对市场自身的挑战和完全不同的竞争规则。

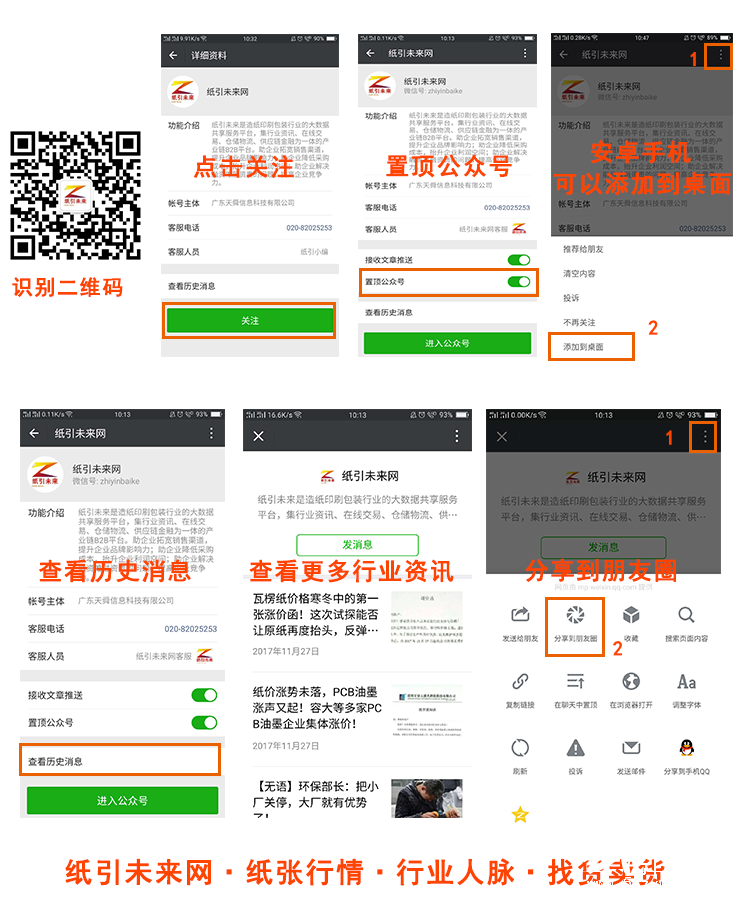

最后如果有任何纸张等求购需要,上纸引未来网。

最后如果有任何纸张等求购需要,上纸引未来网。