核心提示:ST宜纸12月27日晚间发布重组预案,公司拟以16.27元/股,非公开发行约5531万股,作价9亿元收购绿旗集团、中科建设、新余天科等合计持有的寰慧科技100%股权。同时公司拟募集不超过9亿元配套资金。公司股票自2015年12月28日起继续停牌。

ST宜纸12月27日晚间发布重组预案,公司拟以16.27元/股,非公开发行约5531万股,作价9亿元收购绿旗集团、中科建设、新余天科等合计持有的寰慧科技100%股权。同时公司拟募集不超过9亿元配套资金。公司股票自2015年12月28日起继续停牌。

日前,中环国投控股集团有限公司(“中环国投”)与公司控股股东宜宾国资公司、五粮液集团签署上市公司股份转让协议,中环国投将成为公司“新东家”。公司还公告,中环国投对于公司目前发展面临的困难和战略转型作出新的部署,对原非公开发行方案进行了调整,利用重大资产重组配套融资进行原计划项目的投资。

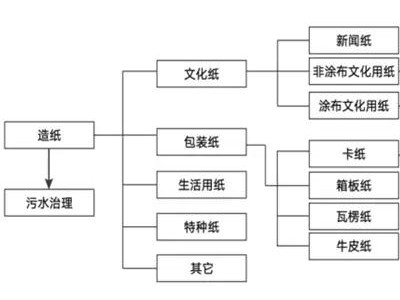

实际上,终止定增改道重组并未影响公司继续投资节能环保项目,此次重组募集的配套资金将投资用于江安生活垃圾等离子气化发电项目和四川宜宾废弃物等离子气化发电装备制造基地项目。而交易达成后,ST宜纸的主营业务将在原有造纸业务基础上,增加城市集中供暖业务。资料显示,标的资产寰慧科技专注城市集中供热规划、设计、项目投资运营和热力技术研发。目前集团旗下拥有十二家子公司,分布于北京、河南、河北、陕西、甘肃等地区,已建成和在建供热管网近1000公里,供热能力超过5000万平方米,是我国供暖行业的重要民营企业。

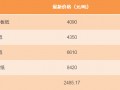

财务数据方面,截至2015年6月30日,寰慧科技总资产为147728.58万元,净资产为8559.38万元;其2015年16月、2014年度、2013年度的营业收入分别为7532.67万元、17322.57万元、2643.48万元;归属于母公司股东的净利润分别为208.67万元、856.21万元和169.77万元。

预案显示,采用收益法,寰慧科技的预估价值为80179.60万元(其中不包含12月份中科建设现金出资1亿元),预估增值71620.22万元,预估增值率达836.75%。业绩承诺方承诺:寰慧科技2016至2018年度实现扣非后净利润分别不低于6000万元、12000万元和20000万元。

ST宜纸表示,通过此次交易,公司将新增利用余热资源进行回收利用的集中供热等节能环保相关业务。在节能环保行业发展提速的背景下,相关节能环保业务及产品有望帮助公司进一步扩展发展空间,提升公司业务未来的成长性和发展潜力。公司将构建纸业和环保业务的双轮驱动模式,初步形成大环保产业布局,实现业务的战略转型。