青山纸业定增纠纷有了新的进展,1月4日,上市公司公告称华夏兴邦和华夏绿色撤回对青山纸业的诉讼。1月6日晚,青山纸业公告称非公开发行A股的方案已经获得证监会审核通过。

从整个定增过程来看,经过证监会两轮反馈意见,青山纸业定增方案也一改再改,最终在2015年11月27日青山纸业发布了非公开发行股票预案(二次修订稿)与2月12日发布的定增预案相比,只是去掉了华夏兴邦和华夏绿色两个有限合伙认购对象及其认购金额,实际认购人由原来的9名变为7名,认购总额由原来的32亿元变为21亿元,其他认购对象和认购金额保持不变。

多位投行人士分析认为,这一方案的最终确定应该是跟证监会沟通的结果。相较于最先披露的预案这7名认购对象的认购金额没变,但是相较于11月17日披露的定增方案,这7名认购对象的认购金额的确增加了,只能说青山纸业的定增方案打了擦边球,而且是事先已跟证监会沟通好。

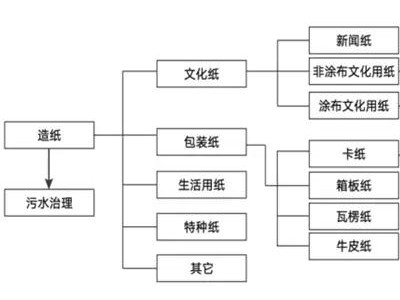

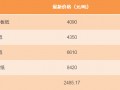

2015年2月12日,青山纸业公布了定增预案,拟通过向福建轻纺控股(3亿元)、福建能源集团(5亿元)、华夏兴邦(9亿元)、华夏绿色(2亿元)、中信建投基金(3亿元)、方怀月(3亿元)、沈利红(3亿元)、崔中兴(3亿元)和刘首轼(1亿元)共9名特定投资者发行股份募集32亿元,其中17亿元用于“年产50万吨食品包装原纸技改工程”,另外15亿元用于补充流动资金。由于后期证监会在反馈意见中要求上市公司解释募集15亿元补充流动性的可行性,上市公司主动把补充流动性资金缩减为4亿元,总的定增募集资金变为21亿元。

11月17日青山纸业非公开发行股票预案(修订稿)将9名发行对象认购份额进行了同比例减少,11月27日,上市公司公布非公开发行股票预案(二次修订稿)突然去掉了华夏兴邦、华夏绿色2名认购对象,其余7名认购对象的认购金额同比例增加,恢复到2月12日公布的认购金额。

12月10日青山纸业公告称,华夏兴邦和华夏绿色两个认购对象的GP、LP均发生了多次变化,不符合《上市公司非公开发行股票实施细则》中关于“董事会决议确定具体发行对象”的规定,因此将其从定增对象中去除。随后,华夏兴邦与华夏绿色一纸诉状将青山纸业告上了法庭。

接近华夏兴邦人士告诉财新记者,华夏兴邦和华夏绿色的GP和LP的确做过变更,但是每次变更都是按照兴业证券的要求来做的,并且有邮件往来记录为证。但是迫于压力,青山纸业已经于1月4日撤诉。

北京一位资深投行人士告诉财新记者,在定增业务中,若认购对象为有限合伙,一般很少去动GP、LP的结构,经常变化的话,的确存在是向不确定的认购对象定增的嫌疑,证监会也比较反感。投行在操作实践中若只是减少LP,甚至把整个有限合伙的认购份额都去掉,导致认购金额减少的变动证监会一般都认可,而且证监会的确不太欢迎有限合伙中再嵌套资管计划这种认购方式。

若只是按照去掉2名有限合伙认购对象的逻辑来看,是否算作发行方案的“重大变化”,是否需要重新锁价,上述投行人士告诉财新记者,发行方案是否视作重大变化没有明确规定,都是证监会窗口指导,据其经验分析,同比例减少认购对象的发行份额或者直接去掉发行对象,证监会都不认定为发行方案的重大变化,不需要重新锁价,只需要上市公司股东大会通过即可。此外,锁价的有效期限是12个月,目前仍在有效期内,可以不用重新锁价。