2016年上半年,公司实现营业收入106.06亿元,同比增长9.13%;实现归属于母公司净利润为9.39亿元,同比增长239.80%,实现每股收益达0.45元,同比增加221.43%。此外,晨鸣公司成功发行第二期优先股,共募集资金10亿元。

动态点评:

成本下行与价格提升双驱动,下半年造纸主业弹性大。2016年上半年机制纸业务成本同比下降1.95%,毛利率同比增长9.64%,主要是受益于中国纸网近半年来呈下行趋势,上游成本降低,晨鸣公司造纸业务盈利水平有效改善。另外,“林浆纸一体化”目标不断推进,公司新增产能持续投放,原材料自给率有望进一步提高,降低生产成本。另外,从行业角度来看,造纸业产能改革不断深化,加之环保政策日趋严格,市场将加速淘汰中小落后产能,造纸行业集中度提升,因此公司成本、规模优势有望进一步发挥。整个纸业行业景气度复苏,需求回暖带动销量与价格提升。公司高端纸已相继提价,上半年白卡纸提价多次,铜版纸等其余纸品提价措施已逐步落实,我们认为下半年,在成本下行以及纸品需求回暖与提价等因素影响下,造纸板块盈利能力有望进一步攀升。

融资租赁保持良好发展,稳扎稳打。晨鸣公司融资租赁业务自2014年开展以来,其规模与营收实现快速增长。今年上半年实现营业收入12.02亿元, 同比增长310.03%,融资租赁规模为295亿,较2015年末增长21.97%,业务规模保持稳健扩张,贡献净利润约为5亿元。下一步公司方面也表示 将持续增资融资租赁板块,增强融资租赁资本实力。另外,在目前经济增速放缓的宏观环境下,公司很好地控制融资规模的增速,具有严格的风控标准。公司主要与 国企和政府平台合作,国有性质企业占比约为70%,而且项目资产质量优质,开展至今未有违约现象发生,具有较强的抗风险性。

多元化融资渠道,注入新的增长活力。晨鸣公司积极开拓融资渠道,推进非公开发行优先股、定增、跨境融资等多元化融资方式,公司此前已获批发行4500万股优先股,并于上半年完成22.5亿的发行工作。近期公司完成第二期发行,共募集资金10亿元。目前公司资产负债率约为77%,处于较高水平, 通过此次发行优先股融资,将有望有效改善资本结构,降低融资成本,提升净利润水平。

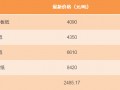

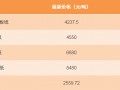

我们看好下半年造纸行业景气度持续回暖,带动造纸量价齐升,提升公司造纸业务盈利水平。此外,晨鸣公司融资租赁规模有望保持稳健地扩张,进一步提升 公司整体盈利能力。预计公司16-18年EPS为1.07元、1.26元、1.46元,对应PE为8倍、7倍、6倍,给予“买入”评级。

纸业

纸业

印刷

印刷 包装

包装 二手设备

二手设备