今年以来,上市公司山鹰纸业发展势头不减,相继发布定向增发、股权激励等重要公告,为下一步发展铺路,尤其是在包装纸产能扩张速度趋缓的情况下,山鹰纸业将继续增上120万吨产能,更是彰显了企业要做大做强的决心。近日,广发证券轻工造纸团队对山鹰纸业进行了调研,在山鹰纸业120万吨项目(实际可能达到150万吨)达产后,公司产能将超过500万吨,成为继玖龙、理文之后,国内第三大包装纸生产企业,考虑到玖龙和理文在国内的包装纸项目短期内都不再扩张,山鹰纸业的市场影响力将进一步扩大。

一、定增扩大产能,股权激励未来充满信心

(一)盛泰实业文鼎控股,其余大股东多为资管计划

山鹰纸业是安徽省最大的包装纸板生产企业和国家大型一档造纸工业企业,公司主营“山鹰牌”各类包装纸板、纸箱、新闻纸及其它纸制品的生产和销售,主导产品为箱纸板、瓦楞纸、瓦楞箱板纸箱等包装纸和新闻纸、胶印书刊纸等文化纸。作为国内少数拥有废纸收购渠道、包装原纸生产、纸板、纸箱生产制造的企业之一,公司是除了玖龙、理文以外,唯一一家拥有进口废纸渠道和资质的企业。目前山鹰已经建立了完整的产业链,通过同时对接国内外废纸资源和下游纸箱厂,准确获得市场信息,控制生产成本,提高竞争力。

山鹰纸业当前总股本45.51亿股,控股股东为福建泰盛实业有限公司,实际控制人吴明武,高级经济师,现任公司董事长,总经理,福建泰盛实业有限公司董事长,莆田天鸿木制品有限公司执行董事。目前吴董事长家族通过持有直接或间接持有山鹰纸业30.75%的股权。

由于山鹰于2016年7月11日以2.55元/股的价格非公开发行新增股份7.843亿股,目前公司除福建泰盛实业外的前几大股东主要各资产管理公司的资管计划,其具体信息将在下文定增情况中详细阐述。

(二)颁布三年期股权激励,对未来业务增长充满信心

山鹰纸业于2016 年9 月发布股票期权激励计划,公司拟向董事、高管、中层管理人员及业务骨干等82名员工实行股权激励,合计授予6543万份股票期权,占公司总股本的1.4%,行权价格为2.93元/份。其中,首次授予5823万份,约占公司总股本的1.3%,预留720万份,约占公司总股本的0.16%。公司按40%、30%和30%比例分三期分权,以2015年的净利润作为基数,2016-2018年扣除非经常性损益的净利润增长率作为激励对象行权条件的考核目标。行权条件为2016-2018 年扣非净利润增长率较2015年不低于50%、200%、400%。

此外山鹰营业外收入主要系公司本期享受再生能源企业增值税即征即退优惠政策。由于公司在再生能源方面的投资,我们认为其政府补贴在未来的几年仍能保持目前这一水平,因此2018年公司预计净利润可能达到8亿元。从股权激励的行权条件可以看出,公司总体看好未来主营业务的发展速度,同时希望通过股权激励的形式,提高高管和技术骨干的工作积极性。

(三)完成定增扩大产能扩张,财务费用有望降低

公司近期有两次限售股解禁,解禁日期为2016年8月8日和2017年7月10日。

公司于2016年8月8日解禁约15.91亿股限售股。该股票发行于2013年8月7日,由山鹰纸业向福建泰盛实业有限公司、莆田市荔城区吉顺投资中心(有限合伙)等二十九方发行,用于购买相关资产。解禁之后公司的流通股为37.67亿股。

此外,公司于2016年7月11日以2.55元/股的价格非公开发行新增股份7.843亿股,限售期为12个月。募集资金总额约为20亿元,净额为19.7亿元,用于投资年产50万吨低定量强韧牛卡纸、43万吨低定量高强瓦楞纸、27万吨渣浆纱管原纸的生产线建设项目。该项目预计投资总额为27.74亿元,项目资金不足的部分,公司将利用银行贷款、自有资金等自筹资金解决。定增将新增120万吨产能,预计实际产能超过150万吨,项目建成之后从而425万吨以上产能。本次发行后,公司净资产将大幅度增加,资产负债率相应下降,公司资产质量得到提升,偿债能力得到明显改善,融资能力得以提高,资产结构更趋合理。

二、包装纸供给收缩需求向好,控废纸渠道添新增产能

山鹰为国内少数拥有废纸收购渠道、包装原纸生产、纸板、纸箱生产制造的企业之一,较为完整的产业链可以使公司具有较强的成本控制能力。公司产业上端有国内外废纸收购网络,产业下端在全国各地布局纸箱厂,通过产业布局及时、准确地掌握废纸和原纸的市场价格信息,适时调整原材料和产品的定价策略,从而控制生产成本。此外山鹰地处长三角,其最佳销售半径正好覆盖上海、浙江、江苏、安徽等箱板纸、瓦楞原纸需求旺盛地区,且长三角废纸产生量大,也是良好的原料市场。

(一)包装纸行业供应收缩,需求回暖,业务收入持续增长

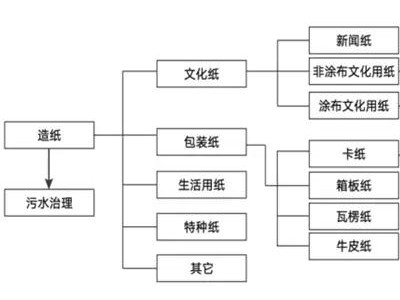

在节能减排和环保的压力下,供应端已开始收缩。目前造纸行业的产能过剩主要为文化纸,但特种纸、生活用纸、工业包装纸维持需求上涨趋势,就工业包装纸而言,国家环保管控趋严,《节约能源法》和《环境保护法》在环保方面的要求提高了造纸成本,大量小厂关停,市场集中度提高,不存在产能过剩的问题。

“十二五”期间,国内造纸业的企业数量从10270家下降至2015年的6798家,全国累计淘汰造纸产能3972万吨,有效改善了供给端的压力。作为2015年国内最大的一场去产能运动,广东省东莞市政府更是直接关停72家造纸厂,淘汰530万吨造纸产能。该项政府举措提高了当地龙头公司玖龙和理文的市场集中度。中国“十三五”规划中,中央也提出了未来供给侧改革办法,去产能为五大方向之一。目前政府经济进入新常态,在确保平稳发展的前提下,小企业由于成本过高逐渐北大企业吞并,大型造纸企业未来主要产业致力于生产中高端纸质产品,并以提高效率为核心,同时注重技术开发,降低成本和污染。

消费升级,电商飞速发展,包装纸需求上升,带动公司箱板纸业务。随着电子商务和移动支付产业的扩张,我国网购占比持续提升。网络零售社会消费品零售额占比从2006年的0.3%迅速增长至2014年的10.6%。近几年我过电子商务市场规模增长率均大于20%。2016淘宝旗下网上商城天猫“双十一”当天交易额达到1207亿元。网购的快速增长推动快递和物流配送包装市场。线上交易的商品离不开线下的,2011年以来我国规模以上快递业务量出现“井喷式增长”,每年的增长率均大于40%。据统计,快递业务总量中约80%为网购快件,其中43%使用纸质包装箱,因为纸包装行业前景广阔。

掌控废纸渠道资源,未来业务扩张有保障。山鹰98-99%的造纸原料为废纸,只有牛卡纸一种还需要用面浆、木浆等其他原料。山鹰目前是除了玖龙、理文以外,唯一一家拥有进口废纸渠道和资质的企业,主要通过进口权(国家给额度)与国外打包厂合作(参股)的形式长期布局国内外回收渠道,产业上端对接国内外废纸收购网络,目前已经在海外布局7个废纸回收网点,产业下端通过吉安原有的废纸供应渠道,获得废纸资源,更在全国各地布局纸箱厂,成本优势显著。海外废纸的价格目前已经开始下调,国废受外废的影响价格也会下降,将大幅降低公司生产成本。受益于行业供不应求,我们认为未来3年公司产能将持续扩张,业务规模有望再上台阶。

目前公司主营业务利润上行,区域规模经济带来业绩的稳定增长。目前公司形成了从废纸纤维原料收购、原纸生产、到纸板纸箱制造与印刷的完整产业链。其中箱板原纸及制品作为其主要收入来源,从2010年以来其收入均超过主营总收入的80%。

2012年,受全球金融下行的影响,我国经济发展增速减缓。与此同时,由于公司全年财务费用上升,公司2012年度业绩出现亏损。2013年,我国造纸业进入战略调整期,纸张消费市场容量总体增长,但增速放缓。随着市场竞争的进一步加剧,274家落后产能被淘汰。2013年,山鹰扩充产能至225万吨,主要分布于其主导产品箱板纸和瓦楞纸。与此同时,2013年7月公司并购了同行业的吉安集团,成功扩大公司规模,使得2013年度营业收入和利润都获得大幅增长。

山鹰的利润贡献主要来自于三块业务:包装、造纸、和废纸贸易(即参股国外打包厂)。2015年以来包装纸行业下游需求回暖。2015年,山鹰纸业的瓦楞箱纸板产销比为99.65%,箱板纸及制品营业收入87.6亿元,占总营收91.08%,较14年增长37.39%。由于上游原材料价格低位徘徊,因此以包装纸为主营业务的山鹰纸业的业绩有望持续好转。2016年,山鹰继续保持稳定的增幅,上半年主营业务收入54.03亿元,同比增长26.18%, 2016年上半年,净利润1.52亿元,同比增长13.90%预计全年营收达114亿元。

山鹰纸业是华东地区箱板瓦楞纸龙头生产厂商,依托马鞍山优良的地理位置,在华东地区取得了不错的业绩。华东地区的业绩占其总营业收入的70%以上

(二)定增推动产能增加,包装纸业务生产规模跃居行业第三

山鹰纸业目前有拥有安徽省马鞍山和浙江省嘉兴海盐两个造纸基地,造纸生产线共有9条:马鞍山5条,2016年实际产能共195万吨;海盐4条,2016年产能165万。公司2013年产能为90万吨,当年通过并购吉安扩充至225万吨产能。2015年公司年产80万吨造纸项目及其配套工程已完成工程建设、设备调试等前期工作,经马鞍山市环保局的环境保护竣工验收,现已全部正式投产。目前设计产能为305万吨,但是生产线实际产能远远高于设计产能,约为340-350万吨。由于公司持续加大技改投入,在生产技术革新、工艺改进、技术创新、设备升级等方面着重发展,自上市以来,瓦楞箱纸板的产销比均在95%以上,产能利用率相对较高。

此外,公司于2016年7月募集20亿元用于投资年产50万吨低定量强韧牛卡纸、43万吨低定量高强瓦楞纸、27万吨渣浆纱管原纸的新产能建设。定增项目将新增120万吨产能,公司预计实际产能超过150万吨,项目建成之后山鹰产能将接近500万吨,位列玖龙和理文之后。由于玖龙、理文的产业链布局已经完成,单厂产能已经足够,并且考虑到大物流的成本因素,因此不会再新建产能。而我公司介入造纸行业是2006年,2013年重组,2013-2016年重点对老厂进行技改、内部进行整合。扩充产可以为山鹰带来规模效应。

(三)财税政策更新,退税增加

山鹰享受再生能源企业增值税即征即退优惠政策。公司2014年通过高新技术企业复审,按15%的税率计缴企业所得税,有效期为3年。根据科学技术部火炬高科技产业开发中心发布的《关于浙江省2014年第二批高新技术企业备案的复函》吉安集团被评为高新技术企业,自2014年起按15%的税率计缴企业所得税。此外公司还有对已纳增值税额按50%退税率享受即征即退的税收优惠政策。2015年,山鹰共收到退税款6,639.40万元,提升了营业外收入。

(四)自备电厂降低生产成本

热电联产优势,降低成本,提高竞争力。公司进行的热电联产降低了造纸的能源成本,提高了公司的盈利能力。包装纸的制造过程中有多道烘干手续,需耗费大量的蒸气,目前公司马鞍山造纸基地和海盐造纸基地均自建电厂,发电过程中产生的热蒸气可以传输至造纸车间设备烘干部进行烘干,多余的蒸气对外供应产生利润。目前公司自供电比重约为60%,电厂建设达产后可以全部自用电。按目前的生产水平,生产一吨纸需500度电,每吨纸可节约100元电费,公司造纸产能约为350万吨,预计山鹰一年可节省成本3.5亿元。

三、盈利预测:行业盈利底部与产能释放前夜,周期股业绩爆发可期

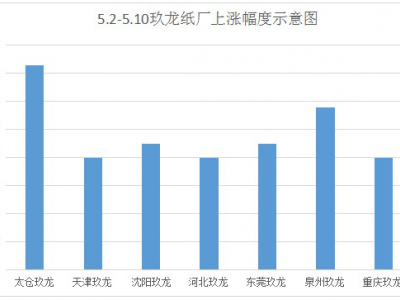

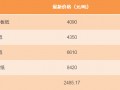

公司目前处于行业盈利周期复苏期间与产能扩张前夜:行业层面,包装纸价格经历了2012-2015年的下跌,在2016年上半年筑底后,2016年下半年受供给侧收缩,电商需求回升、废纸价格上涨,包装纸价格重回上涨通道;公司层面,山鹰2016年7月得到定增募集资金20亿元,建设年产50万吨低定量强韧牛卡纸、43万吨低定量高强瓦楞纸、27万吨渣浆纱管原纸生产线建设设计产能共120万吨项目,实际产能预计超过募投产能,公司原有实际产能约为350万吨,未来总产能有望达到接近500万吨,成为产能仅次于玖龙、理文的第三大包装纸生产公司。预计公司2016-2018年营业收入为115.3、140.5、166.8亿元,同比增长17.8%、21.9%、18.7%,归属于母公司净利润为3.2、6.2、10.1亿元,同比增长55.0%、92.0%、61.7%。营业收入与归母净利润的核心假设如下:

(1)产能投放进度:产能2016年满产达到340万吨,定增120万吨产能逐步释放,在2018年产能达到完全满产480万吨;在电商增长拉动需求端增长,废纸渠道供给受限背景下,预计包装纸行业供不应求局面有望持续,产销率维持高位。

(2)包装纸价格上涨与废纸价格关系:废纸供给受限背景下预计涨价持续,而包装纸自身供不应求的格局导致造纸企业能够有效向下游传导成本上升,假定吨包装纸使用废纸成本的上升均成为纸张价格的增加。假设废纸价格缓慢上涨。

(3)自用电厂节约成本:马鞍山生产基地2016年底将有新增自备电厂投产。吉安目前在进行新增自备电厂的审批,预计在2018年会有自备电厂建成并投入使用。考虑到外部电费0.6元/度,自发电费约0.3元/度(考虑煤价上涨),每生产一吨纸需要约500度电,保守估计每吨纸能够节约100元以上,该节约在2016-2019年分步体现。

(4)定增募集资金到位后财务费用节约:公司定增资金到位且行业处于持续复苏中,现金流将有所改善,公司将通过偿还部分借款并调整债务结构降低财务费用。预计实际利率有所下行。

预计公司在内部成本节约,成本向下传导等方面有望超出初始假设,考虑到包装纸与包装行业处于极度分散待整合状态,公司若实施外延扩张将带动业绩提升。