公司基本情况

公司经历了从过去十几年的高速发展,在最近的发展中出现了两个拐点,第一个拐点与公司内部相关,第二个跟外部市场相关。

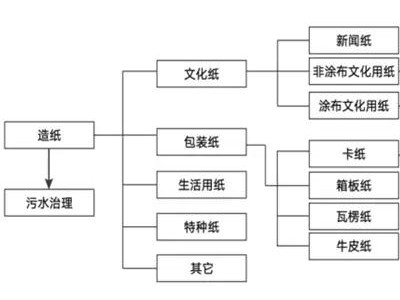

(一)内部:覆盖全国制造业中心的造纸基地基本建设完成,进入“收成期”

公司经历了过去十几年的高速发展,从2006年300多万吨产能,两个生产基地,发展到1400万吨产能,是上市时候的四倍多。

高速发展的目的是为了在中国各地的制造业中心建立据点,建立据点的原因有二:一是以足够的土地去支撑当前以及未来的发展,第二是以一定的规模为我们未来竞争打好基础。我们的建设阶段已经基本完成,目前我们拥有一个非常大的平台,在中国的竞争对手都追不上;也由于平台建设已经完成,借债的高峰期已经过去,现在我们已经进入了一个减债的阶段,这个举动从三年前就已经开始了。现在我们公司进入了另外一个发展的阶段,称为“收成期”,收成的意思就是说我们有一个庞大的平台,这个平台每天都为我们提供稳定的现金流,利用这些现金流:1)我们可以用他们继续减债;2)我们还可以利用这些现金流根据市场的发展速度,做一些不同市场的调整;3)还可以提供股东的分红。

(二)外部:政府环保力度加大淘汰落后产能,公司竞争优势凸显

公司经历过一段市场上出现了许多新的产能的时期,新产能的出现使得销售下降,利润也跟着下滑。但是公司积极保持竞争优势,市场对我们的产品需求也比较稳定,我们能够在这样的情况下保持销量和产能的同步增长,利润方面也保持一个合理的水平。从去年开始,新的产能已经消化了不少了,加上地方政府努力淘汰中小型落后产能(土地腾出以接受更有效率更环保的行业),我们的供给情况也在逐渐好转。在政府看来,没有30万吨以上的包装纸企业是没有效率的。去年华南地区淘汰产能的力度加大,今年华东华北的环保力度也加强,政府加速淘汰落后产能。

我们与竞争对手相比的优势,在今年看来,愈加明显。第一就是,我们在中国各个制造业中心都有据点,因此我们就有一个多元化的市场。去年华南市场需求多,华东华北市场少;今年华东华北的环保关查力度加强,华北市场反弹的力度非常快。其他竞争对手没有多元化覆盖制造中心的情况下,是不能享受到这个优势的。我们内部平台已经建立,能够享受市场变化带来的好处;外部市场也有向好的一面,能够很好的享受公司的“收成期”带来的好处。

问答详录

(一)包装纸价格与废纸、煤炭价格的关系

1.问:11月之后,包装纸价格提升非常高,但是在A股和港股的投资者之间却有一个争议:港股投资者认为包装纸的涨价不能覆盖废纸价格和煤炭价格上涨的费用;而A股投资者认为包装纸的涨价不能覆盖废纸价格和煤炭价格上涨的费用,并带来吨盈利水平的提升。您怎么看?

答:两个说法都有不足的地方,但这两个说法也不能完全是矛盾的。

我将玖龙在过去一年的包装纸价格和原材料价格方面的变化给大家做一个简单的总结:

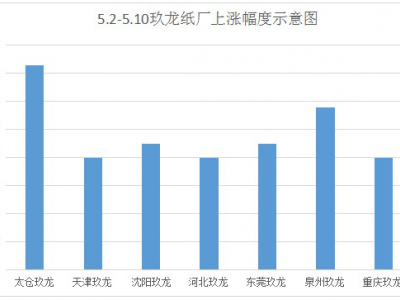

1) 提价始于去年:去年东莞关掉了500万吨的产能之后,市场上出现明显的拐点,政府在沿海污染严重的地区对新产能的审核很严格,因此去年从珠三角开始,带动其他地区的价格开始反弹。市场好的地方,价格反弹很快,而普通的市场,价格可能就比较稳定,这个趋势是持续了很久的。

2) 今年煤炭价格上升对玖龙的影响:今年,除了华南以外,华北华东的政府关停力度加大。今年第二季度,是我们传统的消费淡季,但实际上包装纸的价格没有逐步下调,市场在供应方来说改进了很多。煤炭市场因为政府供给侧改革,开始从今年年中反弹,这个对我们的影响还是比较大的,因为对于我们而言,造一顿纸我们需要消耗0.6吨的煤炭用作动力。煤炭目前的价格也是到顶了,过了冬季之后,未来可能会有回落,煤炭价格对于我们的影响应该是过去了。

3) 今年废纸价格上升对玖龙的影响:

上半年废纸价格上涨较为温和地转嫁给下游企业:今年年初时废纸的价格,尤其是美废OCG进口的价格在提高,连带着中国的国废也在上升。国废价格上升的速度比进口的废纸上升的速度还要快。这个废纸上升的原因有很多,但我觉得最重要的原因是中国的包装纸行业在变好了,提价的能力加强,带动着整个行业都在往上走。我们作为行业的龙头,希望原料的价格能够转嫁,在考虑到下游客户承受能力的情况下,逐步温和的把我们的销售价格提高。这个过程在初期是有一些机会,我们原料的成本也保持一个比较低的水平。

7-9月的迅速上涨使得利润有所回落:在今年7-9月份,原材料的价格上涨幅度超过我们的预期,所以吨净利润在5、6月份达到了高峰之后,7-9月份是有一定回落的。但香港有个别分析员认为玖龙吨净利降到了一个很低的水平明显是偏悲观的。

10月废纸价格迅速上涨,包装纸迅速提价:今年10月份的时候,我们看到还有提价的空间,废纸价格也在上涨,因此我们改变了过去温和的做法,最近从10月开始整个市场加快提价,主要还是受到原材料提价速度加快的影响。最近华北市场供应不足的情况加强,他们提价的速度比我们还快。

12月作为传统销售旺季有可能实现销售、利润高峰:12月对我们来说是很重要的,第一是十二月份是我们提价提的很多的一个重要实现时间,第二,十二月也是旺季达到了高峰期,会是我们运营以来销售最好的月份。

2.问:春节短期涨价比较快除了供给收缩以外,还有春节的停产原因。春节后各企业复产会使得包装纸价格产生回落,那么美废的价格会回落吗?

答:我的看法刚好相反。每年春节停产是必定的,停产不是一个特殊的情况。今年我们会跟客户早说明停产的计划,让客户及时规划,也通知他们下游的客户更改计划。我们停产,客户也会停产,是让客户的订单更有序,不会对供给需求有太大影响,反而在年后的复产的时候,订单较多,会对价格有一定的提升。春节后出现回落主要是进入第二季度开始进入一个消费淡季,价格不可避免有回落,如果市场基本面改善,那么回落的幅度不会太大甚至不会回落,还会通过较高的价格,提高我们的利润空间。

(二)行业整体的供求状况

问:废纸价格的上涨原因是什么?第四季度的经营状况还是不错的,那么请问吨稳定的净利润水平是多少?

答:1)中国包装纸的供需,就我们从造纸协会的数据看来,基本都是平衡的。市场上有新的产能出来,也有老的产能关闭,不会有太多供应过剩的情况。目前我认为市场是一个基本供求平衡,有一点短缺的情况。在过去新产能投产比较多的时期,我们的产品也能够销售,库存能够在两周之内卖掉,也是我们内部管理水平和外部供需环境比较协调所致。供应方面,真正的生产是根据我们的需求量来的,今年我们的需求量估计也有一个低的增长。虽然也有一些新的产能投产,但是这些产能在沿海的一些比较成熟的经济区得到审批的概率越来越低,更多内地的产能会有增加,当地的需求比较大,政府对环境的要求也没有沿海地区那么高。最近我们看到新的产能出现不代表未来有新的产能,在审批严格的情况下,新产能不会迅速增长。

废纸的供应:废纸供应不会存在供应不足的情况,如果废纸不足的话,我们也可以拿浆去补足。只要中国保持稳定的回收率,在环保要求逐渐严格的情况下,我们的废纸供应是比较充足的。

2)我们现在在努力把过去下调的利润努力追回来。从市场的基本面改善的情况来看,我们的利润是在逐步上升的;因为废纸价格波动使得我们提价把利润追回来,也会对我们的利润有一定的改善。但是作为龙头,我们的利润一定不是暴利,暴利对我们是有不利的影响的。第一,我们作为市场模范,是不希望利用市场空间为下游客户施压;第二,利润一下子提升很快,会引入新产能进入市场,这样在未来两三年之后新产能投产会跟我们形成负面的冲击。

我们希望市场未来基本面保持稳定,后续我们的增长主要靠内部驱动,而不是外部驱动(产品市场价格高或者原材料价格下跌),外部的驱动会使得我们和我们的竞争对手以及新产能都能够享受到。

如果利润增长依靠内部驱动,那么这样的好处就只有我们可以享受到,具体的措施有:

1)我们的借贷一直在减少,财务费用一直不断在降低,如果未来能够一直延续的话,我们的净利润就可以增加,这些都是我们的竞争对手所不能享受到的。

2)我们也对现有的纸机进行升级,我们在每一个纸机的系统方面提升表现,每一台纸机的改善方法都是不同的。初期的效果不容易看到也不容易量化,但是去年就开始看的比较明显。去年我们的销量增加了80万吨,但是上一个财年我们是完全没有新产能投产的,这个里面就有一部分是对现有纸机优化升级达到的效果。我们这一个财年的销量,在没有新纸机投产的情况下,也预计可以达到一个40万吨左右的增长,达到1350万吨,这也是来自我们对现有纸机升级达到的效果。所以有些竞争对手在投资产能方面能够达到增长,而我们是每台纸机都能够实现3%的增长,那20多台纸机加起来就相当于多建设一台纸机所带来的贡献了,而且这会比多建一台纸机更好。因为在某个基地多建设一台纸机,那么肯定会对当地市场有一定压力,但如果是分散增长,我们就能够分散这种压力。

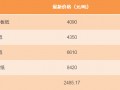

我们现在的吨净利在2016年1-6月大约是240人民币/吨左右,在未来很可能会达到300人民币/吨。

(三)未来产能扩张情况

问:玖龙、理文等龙头对未来的产能规划都是比较稳健的,那么在什么样的情况下我们会有新的产能投资计划?

答:我们要考虑每一个基地核心市场(200-300公里半径中)的需求情况,如果说有增长的空间,我们才要想去投产,之后等待政府的审批,特别是在珠三角、长三角、天津等地的审批非常不容易。未来我们可能在重庆、福建、东北投放新产能,一旦看到市场出现了空间,会多规划一台纸机。

目前,我们在沈阳规划了一台纸机,政府审批也通过了。但其实东北的市场需求比较一般,所以我们也本来规划了两台纸机,但是其中一台就延后的,大概延到了2018年年中投产。沈阳是我们最新的基地,它也只有一台纸机,从规模效应的角度来讲,它的利润也是比较低的。沈阳的吨净利是我们总体平均吨净利的三分之一不到,如果沈阳能够多建一台纸机,那么我们肯定会多建的。另外可能发展一个新纸机的地方就是福建泉州,它那边的市场还是比较广阔的。我们现在在泉州的两台纸机不能够完全满足那边的需求,所以有很多产品我们都是从东莞运过去的,我们现在还在等政府的审批,如果成功就能够建第三台纸机了。泉州在福建、泉州、东北这三个地方表现是最好的,跟有三台纸机的重庆吨净利的表现差不多。

(四)资本开支情况

问:公司对明年资本开支的规划?未来公司的负债比率的目标?四季度美元非常强势,那么汇兑损益会增加吗?

答:我们2017年的资本开支是30亿,2018财年是20亿,加起来是50亿。这其中有一些是我们新建纸机的费用,另一些是我们改善纸机的成本,此外还包括新建码头,电厂的开支。与前几年的很多开支比起来,我们未来的资本开支是比较少的,也是自己能够负担的。

我们三年前出了一个公告,计划将负债比率降到80%,这个目标我们已经达到了。除了未来我们看到一些比较好的计划之外,我们减债的目标是坚定不变的。人民币借款这块,我们预计人民币的总借贷额度会占到总借款的80%,剩下的就是欧元和美金。现在我们人民币的占比已经达到了75%了,试图将汇兑风险降到最低。我们如果继续往下走,达到70%的话,那么在股东分红派息方面也会比较高,会达到40%。

2017财年我们即使有汇兑损失,和去年相比也是非常少的,不会像去年有十几亿的汇兑损失了。

(五)下游经销商情况

1.问:有些造纸公司的销量比往年好很多,今年一些下游的经销商会不会因为一个提价的预期先囤货补库存?下游客户的库存周期一般是多久?

答:客户有囤货的现象,那么我们前线的销售员工会和客户沟通的。如果我们看到客户有囤货意向的话,那么我们会采取措施,比如只提供给客户下周生产需要的货。对客户自己来说,在行业恢复的阶段,他们策略上也会比较保守的。

2.问:今年四季度的涨价和需求的超预期,下游在哪几个行业上?从公司的历史来看,下游的总需求有出现负增长吗?

答:我们的客户都是纸箱厂,因此不会具体接触到某个行业。主要我们的包装纸还是用在消费品上面,和零售关系比较紧密。

需求增长可能每年在2%~5%左右。其实我们整个全球的造纸行业是用吨来衡量供求,每一年的需求都是一个正的增长,但是在2012年-2013年从吨数来看实际上是负的增长,终端消费实际没有改变,只是用的纸比较轻了,所以吨数就降低了一点。今年的增长是正的,也包括了轻量化的影响,只是电商对我们的需求增加盖过了轻量化的影响。