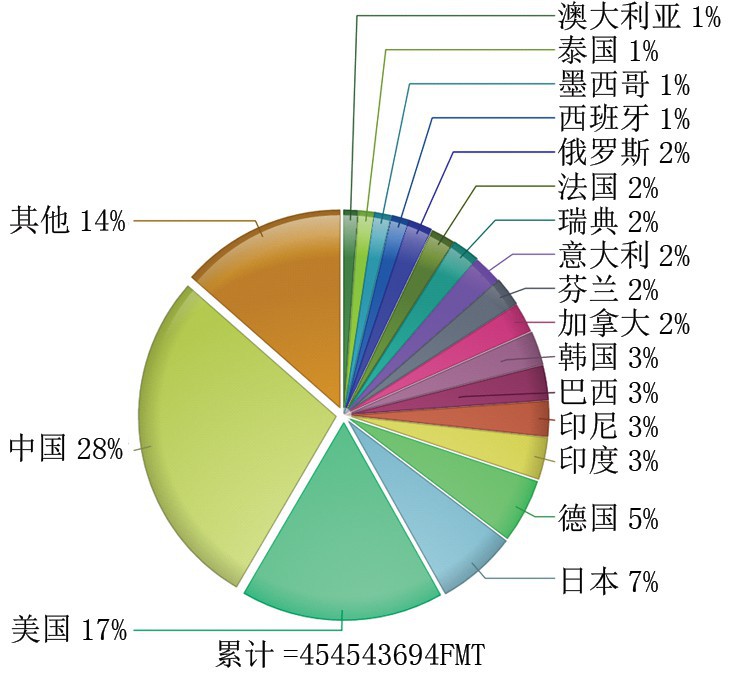

过去30年内,中国的造纸产能经历了从20世纪90年代初期的不到300万吨,到2015年末的超过1亿吨的飞速发展,使中国成为全世界最大的造纸生产国。图1呈现至2016年,各国家的造纸产量分布情况,毋庸置疑,中国正占有超过25%的全球占有率,奠定其领导地位。

图1 2016年各国造纸产量占比

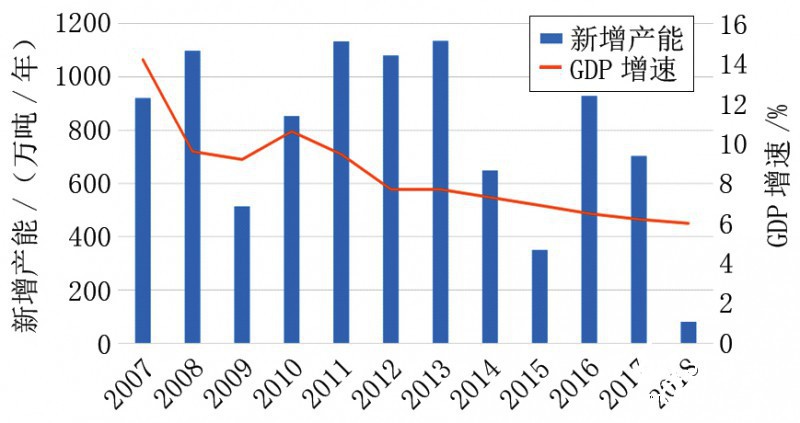

但是,如图2所示,随着中国经济增长的放缓,在新产能方面的资本投资正在逐渐萎缩。行业领导企业如玖龙纸业、理文造纸、APP中国等正加速在提升效率方面的投资,逐渐减少新产能的投放。服务供应商,如维美德、福伊特及西门子等企业,同时在加紧创新服务概念的市场投放,如工业4.0、工业互联网、数字解决方案等等。行业巨头们都在探索对中国造纸企业卓越运营的最佳方案。

图2中国GDP增速与造纸产能的投放趋势

随着中国中央政府对“一带一路”国家战略的推广,主权及地方基金和万亿美元级的中国外汇储备正加紧对海外市场的投资。随着中国政府鼓励中国企业加速海外扩张,选择最佳的投资方向及投资标的已经成为投资初期最重要的问题。那么,对于造纸企业的海外扩张,如何考虑并选择理想标的?

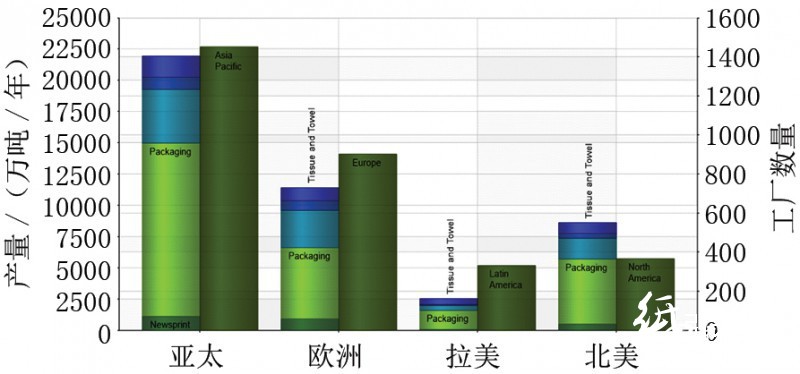

图3显示全球各地区包装纸、文化用纸、生活用纸及特种纸的产量分布及工厂数量分布(由于纸浆生产需要充足的原料纤维供给,纸浆企业为保持竞争优势,需要更加贴近原料供应地,所以我们暂时不考虑商品浆)。对于少于400家运营工厂的北美地区,贡献了近9000万吨的纸及纸板产量,我们不难判断北美地区的工业规模相比亚太地区及欧洲更为优化。

图3各地区造纸产量分布与运行中的工厂数量

在北美地区的行业成熟度基础上,从宏观经济角度研究,美元汇率正在对全球各国汇率强势走强,并期望在未来几年中保持强势。同时,考虑涌向欧洲的中东难民危机及恐怖袭击的挑战,都驱使厌恶风险的投资者寻求更稳健的投资方向。北美,基于其地理位置以及稳定的政治环境,同时考虑到其成熟的社会与法律系统,已经吸引着大量中国投资人的青睐,其中不乏中国造纸行业的投资者。在过去三年中,我们已看到不少对于中国造纸投资资本流向美国的报道,如泉林纸业弗吉尼亚项目以及太阳纸业阿肯色项目。

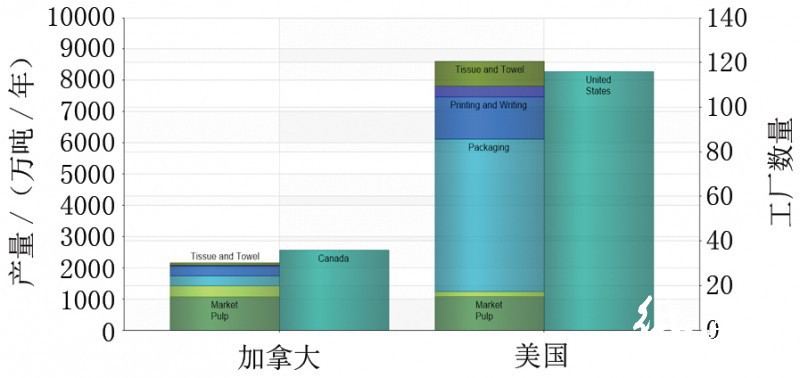

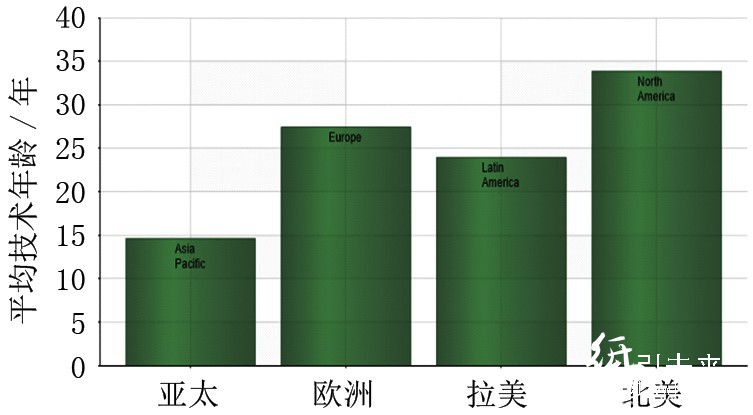

基于这些明显的因素,中国资本拥有充分的理由涌向北美。对于北美造纸市场的宏观分析可以体现这些投资背后的思考逻辑。图4呈现的是北美地区造纸产能的分布,加拿大和美国商品浆以及纸和纸板的产量总共接近1.1亿吨。图5中,北美地区工厂设备资产相对其他地区较为陈旧。然而,从整体运营角度观察,图6体现北美地区的生产成本低于亚洲及欧洲,主要源于低廉的纤维成本。

图4北美造纸产量分布情况

图5各地区工厂及设备的平均技术年龄

图6不同地区的现金生产成本(包括文化用纸、包装纸、生活用纸、特种纸及新闻纸)

结束语

虽然中国造纸工业已成大规模化,相对全球其他地区其仍相对年轻。中国市场上的进一步投资将主要集中在效率提升方向。但是,在改革开放40年的成就基础上,中国积聚了大量的资本需要寻求合适的投资方向。北美造纸行业拥有低廉的纤维成本以及规模化的运营优势。但北美的设备资产相对老旧,并需要借力外部投资来更新换代。根据这些因素,中国资本在北美地区的投资将非常符合逻辑并会被市场看好。另一方面,对人民币逐渐强势的美元,也加剧了投资者配置美元资产的避险情绪。

从近些年来看,海外投资已经成为中国造纸企业的热门话题,我们预期会看到更多的中国资本海外投资的项目。本文章涉及到部分中国资本在北美投资的项目,但北美地区并非唯一的投资方向。事实上,我们预期更多中国投资者在全球范围内的强势投资。

“纸引未来”是造纸印刷包装产业链B2B共享服务平台,集行业资讯、行情分析、在线交易、集中采购、竞拍、仓储物流、供应链金融为一体的产业链服务平台。实现了需求侧和供给侧的高效连接,从而推动行业供给侧的转型升级,助力国内产业竞争力的提升;为行业企业提供解决融资难的方案。

纸友

纸友

行情

行情

订单

订单

广告

广告

找货

找货

签到

签到

关注

关注

客服

客服 TOP

TOP