纸引未来网讯 2018年,国内的包装印刷市场呈现出“一半是火焰,一半是冰川”的格局。上半年,原材料价格暴涨,景气度似乎上行;下半年,行情整体低迷,仿佛寒冬将至。

与中小型企业不同,大型企业扩张的步伐似乎并没有因此受到太大影响,裕同科技、合兴包装、吉宏股份等企业沿着各自的发展战略频频掀起并购事件。

裕同科技:围绕大包装发展战略,推进业务多元化

众所周知,在裕同科技的业务中,手机盒的比重较大。因此,近年来,裕同科技一直在积极推进业务多元化和客户结构多元化。在今年,裕同科技更是凭借多笔投资,成功进入了烟包市场、日化消费品市场以及酒包装市场。

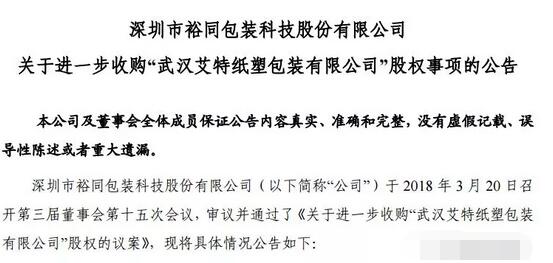

事件一:1.67亿拿下武汉艾特31%的股权

2018年3月21日,裕同科技公告称,在2017年12月收购武汉艾特纸塑包装有限公司20%股权的基础上,以16740万元的价格进一步拿下武汉艾特31%的股权。本次交易完成后,裕同科技司将直接持有其51%股权。

裕同科技指出,收购“武汉艾特纸塑包装有限公司”股权事项有利于提升公司在高端卷烟包装细分市场的竞争力,进一步提升公司综合服务实力和核心竞争力。从长期发展来看,将对公司的业绩提升、利润增长带来正面影响。

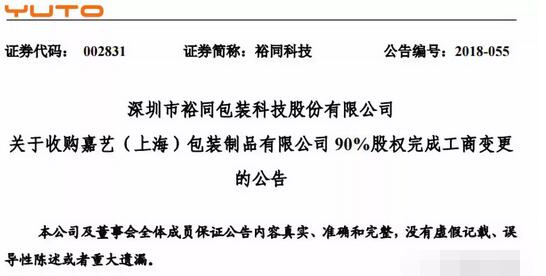

事件二:1.88亿收购上海嘉艺90%股权

2018年6月15日,裕同科技发布公告,表示近日与嘉艺(上海)包装制品有限公司艺股东完成了90%股权交割,并办理了工商变更登记手续,取得了上海市工商行政管理局换发的《营业执照》。

嘉艺(上海)包装制品有限公司主要业务是生产、加工瓦楞纸箱、纸板、纸卡板、啤卡、彩箱、彩盒,包装装潢印刷品印刷,销售公司自产产品。在本次收购上,裕同科技向KailyPackaging(Private)Limited收购其持有的股权,收购价为人民币18,810万元。

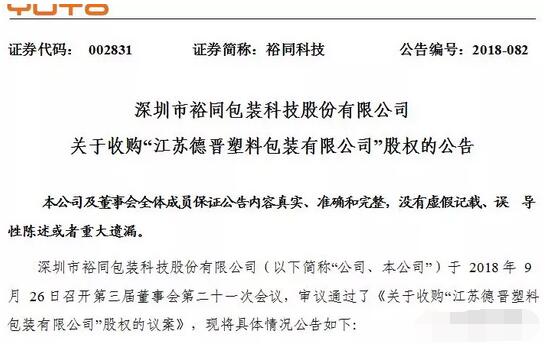

事件三:拟以1.8亿元收购江苏德晋70%股权

2018年9月27日,裕同科技公告称,拟向德晋(香港)控股有限公司收购其持有的江苏德晋塑料包装有限公司70%股权,收购价为人民币17990万元。

江苏德晋塑料包装有限公司为专业从事化妆品及护肤品、日化消费品所需之精密包装生产厂商,主要产品有定量泵、膏霜乳液瓶、真空瓶、睫毛膏管、粉饼盒、口红包装等,拥有一批高端品牌客户,如蓝月亮、联合利华、曼秀雷敦、韩后、百雀羚、雅芳等。

总结:大包装发展战略

针对上述交易,我们可以用裕同科技一份收购报告的话来做一个总结:大包装发展战略。即继续围绕包装市场做文章,又不局限于其原本专长的消费电子包装领域,而是冲破原有格局,迈向多元化。

合兴包装:多笔收购彰显王者风范,百亿营收近在咫尺

合兴包装不仅规模庞大,PSCP/IPS项目发展迅速,而且服务客户范围广,营收、净利润均保持高速增长,正由包装制造商向一体化包装服务商转型。根据发展态势来看,合兴包装距离百亿营收仅有一步之遥。

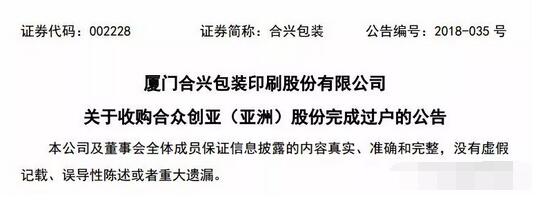

事件一:7.2亿收购合众创亚(亚洲)

2018年3月27日,合兴包装公告称,拟以7.18亿元的价格收购合众创亚(亚洲)100%股份。6月25日,合兴包装再度公告,截至2018年6月4日,公司收购合众创亚(亚洲)100%的股份过户手续已完成,并已将所有价款付讫。

合众创亚(亚洲)是原国际纸业中国区域的瓦楞纸箱业务。在中国,合众创亚(亚洲)拥有14家子公司,分别位于东北、华北、华东、西南、华南、华中等地。

通过此举收购,一方面可令合兴包装实现行业的横向整合,巩固龙头地位。一方面可迅速增强在东北、华东的市场布局,巩固在华南、华中的竞争优势,更好地服务客户,实现协同效应。

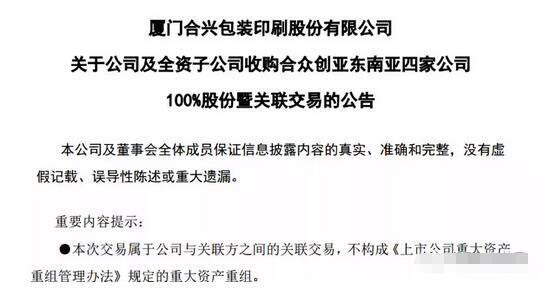

事件二:拟全资收购东南亚4家公司

2018年6月6日,合兴包装发布公告,拟以自有资金收购收购合众创柔佛、吉隆坡、印尼、泰国四家公司的股份。本次交易完成后,公司及全资子公司厦门合兴网络科技有限公司、厦门合兴供应链管理有限公司合计持有上述4家公司100%股份。

合兴包装表示,鉴于合众创亚柔佛、吉隆坡、印尼及泰国公司已运作规范,公司收购后将实现在东南亚的市场布局,同时又能与公司产生协同效应,从而实现产业整合,扩大合兴包装的国际影响力,巩固合兴包装的行业龙头地位。

有业内人士指出,本次收购还有助于合兴包装打通国内与东南亚的原纸采购渠道,共享东南亚区域的技术与资源,实现协同效应,为未来的海外扩张提供人才储备;增强了公司海外运营经验,从而提升公司的综合竞争能力和影响力。

总结:加速市场份额拓张

包装行业是万亿市场行业,美国CR2包装龙头市场占有率超过60%,中国目前包装龙头市占率较低,未来有较大提升空间。合兴包装由于长期深耕包装产业,具备更优资源布局,未来的市场份额将不断提高。

吉宏股份:创意+互联网,包装和互联网业务协同发展

近年来,吉宏股份完善以精准用户为目标定位的互联网营销数据平台及电子商务平台,并开拓以快消品展示包装及功能包装的线下流量入口,抢占和培育以互联网爆款产品为流量入口的媒体资源,使得包装和互联网业务均得到良好发展。

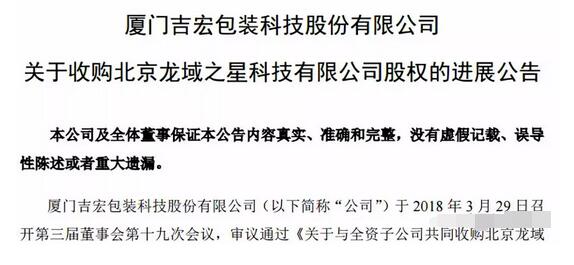

事件一:与子公司共同收购北京龙域之星100%股权

2018年3月4日,吉宏股份发布公告,称将收购北京龙域之星100%的股权。交易完成后,北京龙域之星将成为公司的全资子公司。4月25日,龙域之星已完成工商变更登记手续并取得北京市工商行政管理局下发的营业执照。

本次交易有利于吉宏包装拓展业务领域,有效优化资源配置,拓展公司多元化业务市场和客户资源,进一步增强公司的盈利能力和市场竞争力。

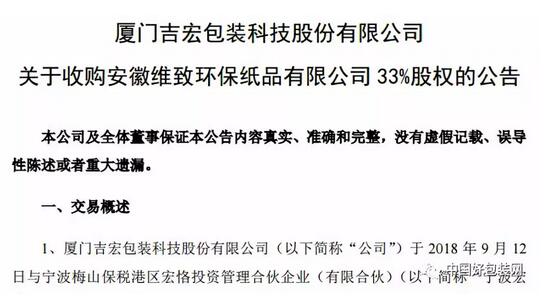

事件二:超千万收购安徽维致环保33%股权

2018年9月13日,吉宏股份公告称,于9月12日与宁波梅山保税港区宏恪投资管理合伙企业签订《股权转让协议》,约定公司以人民币1075万元的价格收购宁波宏恪持有安徽维致环保纸品有限公司33%的股权。

安徽维致环保纸品主要为客户提供高品质的纸容器、汉堡盒、汉堡包纸、餐盘纸以及外卖打包袋等产品,主要客户有肯德基、麦当劳、汉堡王、赛百味、乐天等闻名全球的连锁餐饮企业,以及永和大王、白象方便面、优乐美、统一、华莱士、旺旺等中国大型本土明星品牌。

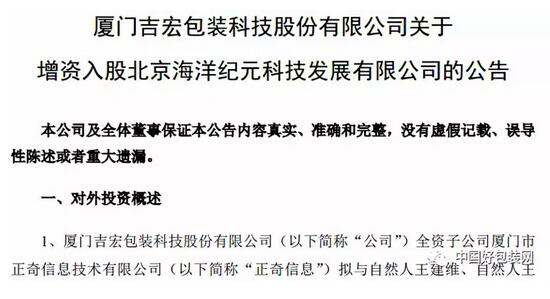

事件三:增资入股北京海洋纪元

2018年11月14日,吉宏股份公告称,其全资子公司厦门市正奇信息技术有限公司拟与自然人王建维、自然人王海营签署《增资入股协议书》,正奇信息、自然人王海营拟分别以自有资金人民币400万元、人民币80万元对北京海洋纪元科技发展有限公司。

北京海洋纪元科技发展有限公司以产品研发、技术开发为主营业务,有较强的数字娱乐内容和线上数字娱乐服务开发能力,现拥有多款多款优质的移动互联网游戏产品资源,涵盖移动端iOS、安卓累计300W用户。

总结:创意+互联网

由此可见,在做好原先的包装印刷业务的同时,吉宏股份紧跟互联网高速发展的时代趋势,积极探索新的发展模式。对于未来,吉宏股份很可能会将信息网络技术与制造业互相融合,开创新的发展渠道,增加新的利润增长点。

实际上,在2018年,包装印刷行业的并购事件远不止这些,限于篇幅原因,笔者仅介绍了裕同科技、合兴包装、吉宏股份三家企业。

当然,除了收购之外,包装印刷行业还有不少企业新建智能工厂,上线一大批昂贵、精良的生产设备。在随后的一段时间里,笔者会一一盘点,请读者继续关注。

总而言之,面对行业的快速洗牌与整合,两极分化将会越来越严重,而这也是一个产业走向成熟的必然过程。不过,包装印刷行业过于庞大,未来的整合之路还很长,我们所能做的,唯有拭目以待。

纸友

纸友

行情

行情

订单

订单

广告

广告

找货

找货

签到

签到

关注

关注

客服

客服 TOP

TOP