一、2007-2018,造纸业十年来经历了什么样的波动?

造纸行业受到宏观经济的影响,具备长期的波动性;行业供需方面,产能建设具有2年左右的周期;同时,需求也受到节日、季节、学汛的影响,在一年内形成常规性的波动,因此造纸行业具有典型的周期属性。从大周期来看,07年至今行业经历了完整的波动:

2007-2008年,经济发展繁荣,受下游需求旺盛推动,价格上涨,供给稳步增长,行业主动补库存;

2008-2009年,受金融危机影响,下游需求迅速回落,供给端调整滞后,产能过剩,行业处于被动补库存阶段;

2009-2010年,国家出台多项经济刺激政策,提振下游需求,价格回升显著,行业产能建设进入高峰;

2010-2012年,随着刺激政策逐步消化,需求回归常态,而产能正处建设中,对未来产能大规模投放的预期致使企业降价出售,主动去库存,行业库存波动下降;

2012-2016年,产能进入释放阶段,行业供给过剩导致纸价低迷,小企业出清,行业处于被动去库存阶段。

2016-2017年,随着国家供给侧改革以及环保压力的提升,部分产能关停,行业供给下滑,而库存处于长期低位状态,导致纸价大幅上涨,企业盈利状况明显改善,进入主动补库存阶段。

2018年以来,受到贸易战影响以及环保持续趋严,原料供给受限,企业生产成本增长,同时下游需求不振,盈利状况有所下滑。

二、细数当前造纸业供需、原材料和竞争格局

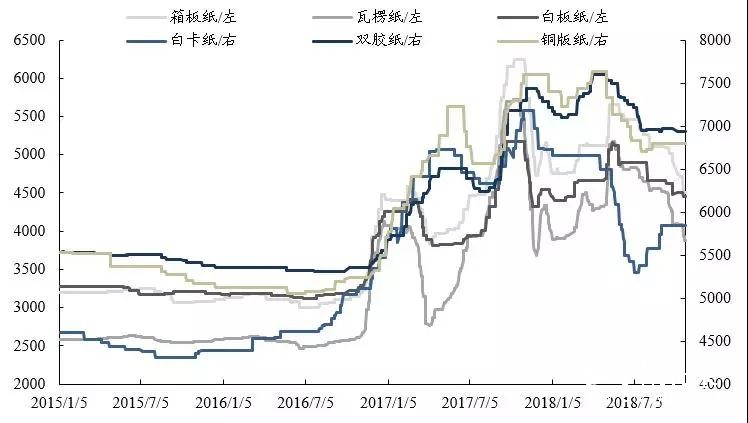

从目前纸价来看,截至18年11月30日,箱板/瓦楞/白板/铜版/双胶/白卡纸价格分别为4477/3790/4300/6300/6567/5143元/吨,较去年同期分别-5.42%/+2.78%/-0.58%/-17.11%/-11.65%/-23.61%。箱板瓦楞纸价格止跌企稳,总体来说各细分纸种价格仍处于历史价格较高位水平。

▼各纸种价格走势(元/吨)

数据来源:东吴证券研究所

1.行业供需:供需总体平稳,供给侧改革下行业持续分化

从行业总体供需情况来看,2006-2017年全国纸及纸板产量从6500万吨增至11130万吨,CAGR=5.01%,近年来产量增长趋缓,行业供给基本维持稳定;销量每年与产量基本同步,产销率维持在96%以上。

产能决定供给,供给侧改革+环保压力下行业有所分化。基于行业较高的产销率,产能的投放进度就对于供给的预期起到了决定性的作用。16年起在供给侧改革的压力下,行业小产能出清,供给格局向好。同时,在环保大势的催化下,原料供应收紧,推动原料价格上涨,小企业盈利能力受损,进一步加快产能出清。而另一方面,龙头企业基于资金与资源优势,具备强大的原料获取能力,产能投放持续推进。从各龙头企业未来2-3年的投产计划来看,废纸系的箱板/瓦楞纸产能投放较多,而文化纸由于需求较为刚性,产能投放相对维持稳定。

龙头纸企现有产能及未来投放

数据来源:公司公告,债券评级书,东吴证券研究所整理

终端零售不振,行业需求承压。对于需求端来说,终端消费品的零售情况能够反映宏观层面的需求变化。2017年以来,社会消费品零售总额同比增速波动下滑,18年10月同比增速8.6%,为近年来的低点。终端需求不景气使得对于箱板瓦楞等包装纸的需求受阻。

库存反映下游需求状况。由于造纸行业下游包装行业较为分散,主要根据库存状况来反映需求状况。细分纸种来看,以箱板和白卡为例,箱板纸社会和企业库存自18年以来波动增长,反映下游需求相对不足;白卡纸方面需求相对稳定,18年库存波动幅度不大。

箱板纸社会/企业库存(千吨)

数据来源:卓创资讯,东吴证券研究所

2.原材料:供给收紧支撑废纸价格,浆价预计见顶回调

造纸行业的成本中,60%-70%是原材料,10%-15%是煤炭、电力等能源动力,剩下部分则为人工、折旧、其他辅料成本。废纸系约1.2吨废纸生产1吨原纸,纸浆系约0.8吨木浆生产1吨原纸。因此原材料的价格以及供需对造纸行业的生产有着非常重大的影响。

外废供应收紧,龙头长期具备优势。对废纸系的箱板/瓦楞/白板纸来说,其主要原材料是废纸。我国废纸有1/3依赖进口,而随着17年以来环保政策的趋严,外废配额发放显著收紧,并且向龙头集中趋势明显,并且低品级废纸禁止进口。2018年前25批次外废配额1827.57万吨,玖龙纸业、理文造纸、山鹰纸业三家废纸系龙头获得配额占比达63%,较17年48%提升明显。长期来看,外废进口清零大势所趋,各企业也通过寻求替代原料的方式来解决这一问题。而龙头企业依靠资金优势和前瞻性的布局,在原料端布局深厚,并且通过海外产能建设来获得原料供应,具备比较优势。

内外废价差助力龙头成本红利。外废减少导致对国内废纸的需求增长,推动国废价格自17年起持续走高,龙头企业由于能够获得较多的外废配额,享受相对较低的外废价格红利,能够拥有超越行业的成本优势。而目前由于接近年末,部分获得配额的龙头企业加紧外废采购,导致国废需求有所降低,同时汇率波动使得外废价格上升,内外废价差有所收窄。长期来看废纸供应收紧能够支撑废纸价格维持高位。通过对大小包装纸企业的吨净利之差进行敏感性分析,在目前内外废价差600-700元/吨的情况下,外废使用比例在50%左右的龙头企业能够相比无配额的企业单吨净利高300-400元。

内外废价差走势(元/吨)

数据来源:卓创资讯,东吴证券研究所

大小包装纸企吨净利之差敏感性分析(单位:元/吨)

注:假设纸厂生产单吨箱板瓦楞/白板分别需1.1/1.2吨废纸

数据来源:卓创资讯,东吴证券研究所测算

纸浆期货上市,市场定价机制不断完善。11月27日,漂白硫酸盐针叶木浆期货正式上市。截止12月5日纸浆1911期货价格为5000,较上市首日已跌去17%,体现了市场对明年纸浆市场偏弱、浆价下行的预期,但我们认为主要受市场情绪影响较大。当前市场参与者主要为贸易商,大企业仍处观望阶段。后期随着市场参与者增多,纸浆期货对于现货的价格指导作用将有所增强。同时使得我国纸浆定价能力提升,传统定价模式得到完善,促进纸浆市场化定价机制的形成,为纸企提供套期保值等风险规避手段。

汇率变动影响成本,人民币贬值成本上升。由于我国木浆进口比例较大,人民币贬值导致企业原料成本上升。通过汇率对各龙头纸企净利润影响的敏感性测试,人民币贬值对于各企业原材料成本都有较大影响,其中山鹰纸业、太阳纸业原料成本受汇率影响更大。当前人民币汇率约6.94,相较去年贬值近6.2%,以17年净利润为基准,人民币贬值对各企业净利润的综合影响在10%-20%左右。

3.竞争格局:供给侧改革下集中度逐步提升

从各细分纸种的竞争格局来看,箱板瓦楞纸主要企业为玖龙纸业、理文造纸、山鹰纸业,市场集中度相对较高;文化纸方面,太阳纸业、晨鸣纸业、金光APP为产能领先企业。

2017年各龙头细分纸种产能

数据来源:中国造纸协会,公司公告,东吴证券研究所

供给侧改革推动集中度稳步提升。2011-2017年,造纸行业CR5市占率从20.49%提升至28.56%,CR10从28.70%提升至39.95%,市场集中度稳步提升。随着供给侧改革推进以及环保压力增大,部分小企业退出,规模以上企业数也从2014年的2962家降至17年的2754家。预计在产能进一步出清并且龙头企业获得较多整合机会的情况下,市场集中度有望持续提升。

2011-2017年造纸行业集中度

数据来源:中国造纸协会,东吴证券研究所

2011-2017年规模以上企业数(家)

数据来源:中国造纸协会,东吴证券研究所

行业景气下行,龙头前瞻布局优势显著

2017-18H1随着供给侧改革以及环保趋严,小产能加速出清,加之库存水平走低,纸价经历明显上涨,龙头企业盈利弹性逐步释放,吨净利提升明显,资产负债率均有所改善。而18Q3以来,受贸易战影响,价格相对较低的美废实际到港受限,导致获得配额的废纸系龙头国废实际使用比例提升(预计从50%增至60%),同时下游需求不振,纸价走低,毛利率受损明显,吨净利自18H1的高位开始下行。短期内行业底部反转未见明显征兆,而长期来看,龙头企业依托自身资金以及规模的优势,通过前瞻性的布局获得行业比较优势,并且一定程度上指示行业发展方向,具备长线投资价值。

1.多纸种平衡抵御单一纸种波动

单一纸种可能会受到行业产能投放、原料价格波动等影响较大,从而使企业盈利出现波动。通过多纸种的布局,能够有效抵御行业周期波动。这其中太阳纸业为代表性企业,公司具有双胶、铜版、生活用纸、淋膜原纸的多纸种布局,同时拥有溶解浆、化机浆产能,纸浆自给率较高。并且随着16年牛皮箱板纸产能投放,公司形成纸浆、废纸系、文化纸的平衡布局。

中游的造纸企业通过向上下游的延伸,完成产业链一体化,其中山鹰纸业为目前一体化最完善的企业。公司17年造纸业务收入达125.76亿(占比72%),包装业务收入36.44亿(占比21%),18年公司收购荷兰废纸收购企业WPT,完善废纸—原纸—包装—废纸的产业链闭环。太阳纸业、晨鸣纸业等也通过纸浆—造纸的产业链布局来获得超过行业的成本优势。

龙头纸企产业链布局

数据来源:公司公告,东吴证券研究所整理

2.海外布局解决原料供给核心问题

在供给侧改革以及环保压力推动下,外废原料进口收紧,行业内中小企业由于没有外废配额,只能使用高价国废,导致盈利状况明显承压。而龙头企业由于在资金实力方面具备明显优势,通过在海外布局产能与原料基地,获得充足的原料供给。在龙头企业中,玖龙纸业、理文造纸、山鹰纸业、太阳纸业均加速海外布局,主要在老挝、越南、马来西亚等东南亚林木资源丰富、人工成本较低的地区,以获得成本优势(如理文造纸、太阳纸业),以及美国地区,便于获得高质量外废原料(如玖龙纸业)。

龙头纸企海外布局

数据来源:中国纸网,公司公告,东吴证券研究所整理

短期内造纸业将持续低迷

当前时点由于外废长期清零大势所趋,在原料供给受限的情况下,原料价格大幅向下可能性不大。

从供给来说,箱板纸新增产能存在一定压力,但由于原料价格上涨,实际产能利用率预计有所下滑。行业整体毛利率偏低,中小企业盈利承压,加速小企业挤出,而在供给侧改革下小产能继续出清,龙头市占率提升逻辑依旧。

需求方面,箱板瓦楞纸以及纸浆库存水平相对较高,预计随着淡季到来短期改善不显著。短期来看,贸易战影响持续,下游需求未见明显改观,行业低迷或将延续。

纸友

纸友

行情

行情

订单

订单

广告

广告

找货

找货

签到

签到

关注

关注

客服

客服 TOP

TOP