纸引未来网讯 电子承兑汇票与传统纸质汇票相比能有效杜绝伪造、变造票据案件,降低企业结算成本、提升结算效率。但临近春节,不法分子抓住部分公司企业为缓解资金压力急于将承兑汇票贴现的心理,利用电子承兑汇票操作便捷、无地域限制、流通快等特点,以贴现交易为幌子骗取持票人信任,进行诈骗其手段新颖、极易复制,应予警惕。

一、小心!承兑贴现出诈骗新招数

临近春节,不法分子抓住部分公司企业为缓解资金压力急于将承兑汇票贴现的心理,利用电子承兑汇票操作便捷、无地域限制、流通快等特点,以贴现交易为幌子骗取持票人信任,进行诈骗其手段新颖、极易复制,应予警惕。

电子商业汇票分为电子银行承兑汇票(简称电银)和电子商业承兑汇票(简称电商),电银承兑人为银行,票据号码第一位为“1”;电商承兑人为企业即出票人,票据号码第一位为“2”。

如何避免承兑贴现诈骗风险?我们一起来看看!

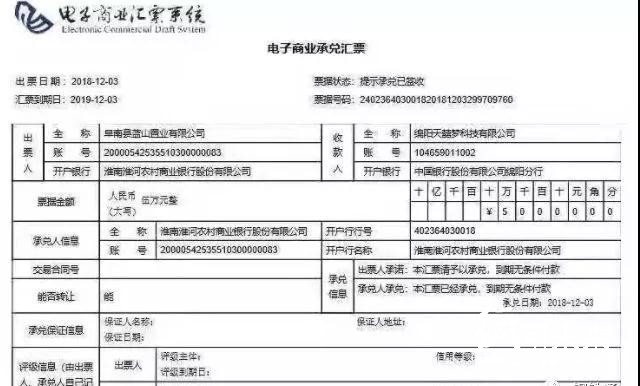

有公司表示,近日收到了用户询价的票据,发现该票的问题和风险成功阻止了该票的更广泛流通。如下图:

票面抬头写着是电子商业票据,但是承兑人是银行。该票的承兑人信息和票号及票抬头相互矛盾。

骗子利用持票人对电子商业票据的认知不全,对这些票进行大量的推广,毕竟骗到一个是一个!

该票据大量开出要素完全一样的连号票,据悉这些商票到期计划不承兑,现已在市场广泛流通,单张10-100万不等,用商票冒充银票,多位票友已中招受骗。

二、电子商业汇票知识科普

下面科普一下电子商业汇票知识:

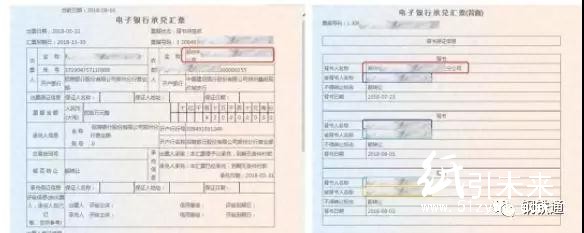

背面

电子商业承兑汇票

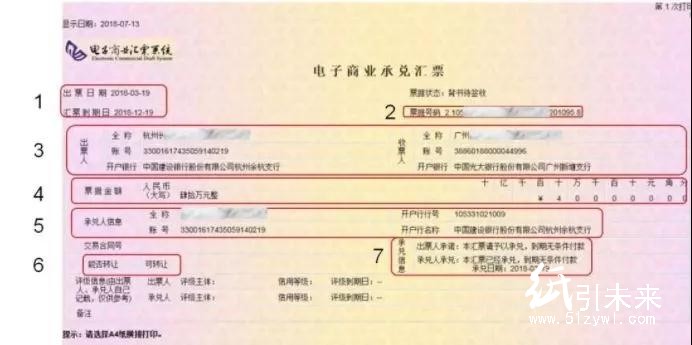

1、电票的日期最长为一年,切记切记。

2、票号一共30位,第一位“1”代表银票,“2”代表商票。

3、出票人和收款人代表票据最初的转让方和受让方。

4、票据金额须大小写一致。

5、银行的承兑人为银行或财务公司,商票的承兑人为出票人。

6、只有备注“可转让”的汇票才能流通或贴现。

7、必须有承诺信息,承兑日期为出票日期或出票日期的后几天,一般不超过7天。承兑日期可不填。

票面及背书

电子银行承兑汇票

1、银行承兑汇票的出票人开户银行、承兑人、承兑人开户银行,必须为同一银行,或者同一类别银行的不同支行。

2、承兑人种类分为:国股、城商、农商、农信、村镇、外资、财务公司。

票据状态:背书待签收,背书已签收,买断式贴现待签收,买断式贴现已签收

背书要求须连续。

背书日期不得早于承兑日期,且由早到晚。

每一次转让都必须背书“能转让”。

春节将至,骗子又活跃起来,在此,温馨提示广大纸箱厂提高警惕,相互转发扩散,谨防上当受骗!

行情

行情

订单

订单

广告

广告

我要

我要

签到

签到

关注

关注

客服

客服 TOP

TOP

粤公网安备 44011202002240号

粤公网安备 44011202002240号