纸引未来网讯 在近日玖龙中期业绩发布会上,玖龙副董事长兼副行政总裁张成飞(张茵弟弟)指出从整体需求分析来看国废价应在2500元左右的水平,现时成品纸价格与成本比较仍属低,所以据成品纸及原料的走势,由现在起成品纸应有200元的涨幅。那么,玖龙究竟为什么要涨价呢

玖龙包装纸销量占比不再一家独大

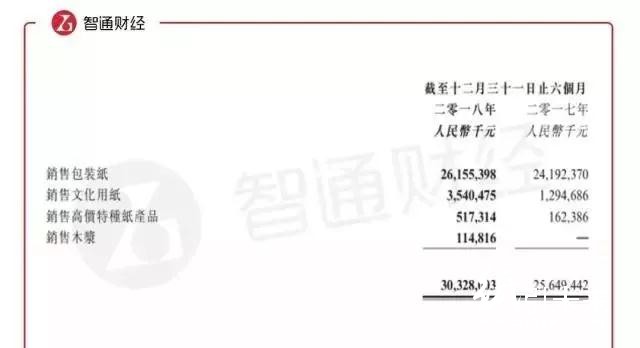

与过去有所不同的一点是,在具体品种销售方面,玖龙纸业在这一新的业绩期内一改此前销售包装纸板产品一家独大的形态,在文化用纸,及高价特种纸产品上也有较大提升。

智通财经APP了解到,公司2019年上半财年包装纸销售占比由此前近95%下降至86.24%,文化用纸,及高价特种纸产品销量则在新业绩期大幅提升,同比增幅分别达173.46%、218.57%,销量占比则分别提升至11.67%、1.71%。

之所以会出现这样的转变,或与玖龙的业务形态与当前纸业原材料形势冲突有关。在玖龙的生产原材料中,废纸比例超过95%。其中,据公司2018年年报显示,其国内废纸采购金额占集团废纸采购总金额的约66%。

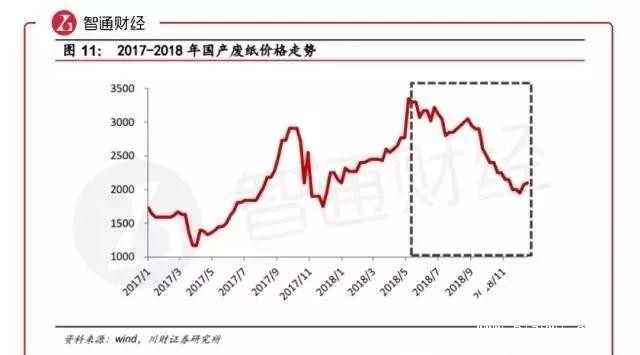

而在2018年,进口废纸配额大幅减少及质量要求的收紧,导致了进口及国内废纸的供应及价格均出现急剧波动。因此售价在业绩期间内出现普遍下跌,造成盈利能力的下跌。且据券商预计,2019年外废进口政策将继续收紧,到 2020 年将全面禁止外废进口,这将进一步对纸业原材料价格产生影响。

这一价格波动对于原材料废纸比例超过95%的玖龙来说无疑影响巨大,其中受到该影响作用首当其冲的则是包装纸产品。而以木浆为主要原材料的双铜纸、双胶纸等文化用纸受此影响则相对较小。

玖龙

2018年,纸价由因纸业成本向下传导动力不足而上涨,转向因出口疲弱11月至12月价格急跌。国产废纸价格在2018以来形成年初至5月价格震荡上行,而至年底则一路下行的局面。

而由于前期纸价高企抑制了部分需求,后因出口疲弱导致大量库存转移至上游,造成库存有所上升。整体纸制品需求不旺,企业受压于盈利下降从而降低开工率,因而原材料出货也同时收到抑制,木浆库存于四季度处于高位,并且价格于当季开始走低。

据券商预计,2019年外废进口额度将减少三成以上,2020年或将全面禁止外废进口。然而,国内废纸回收率方面短期内却难以大幅提升,废纸增量有限。随着进口政策进一步锁紧,而需求端包装纸增量也有限,短期内废纸供需结构仍将偏紧。

纸浆方面,据智通财经APP了解,随着境外大型浆企集中度提升,价格控制能力加强,有助于浆价的稳定。在需求端,有券商预计,2019年新增总需求约200万吨,短期将以去库存为主,浆价会面临下行压力,而长期由于全球供需平衡,纸浆价格将维持平稳。

短期内,由于2019年初内地消费复苏,下游造纸商逐渐补货,带动每吨纸利润自12月底反弹至150-200元。麦格理则预计,玖龙纸业1月份每吨利润介于350-380元。而长期来看,成本优势则将成为包装纸企业突围的重要衡量指标。

张茵谈废纸成本、纸价、贸易战、继承人等敏感问题

以下是智通财经整理的玖龙中期业绩会问答实录

问:公司在美国也有业务,贸易战对你们的具体影响是怎么样的?怎样评估未来的情况,特别是废纸进口成本的影响。

答:总体来说对于贸易战我们持谨慎乐观向好的看法,贸易战的结果不会再坏,具体好到哪里需要看具体措施的落地情况。进口废纸方面国家是给了一个量,今年基本上是一个平稳的状态,为了应对这样的一个情况,比如去年我们开发一些再生浆、木浆等,在国内也增加了很多补充原料的做法,降低成本。

问:怎样看待今年的成本情况以及产品的价格变化?毛利率方面会不会有好转?

答:我们相信今年不会差于去年,从年后销量、库存下降来看现在属于一个旺季,每天都能达到产销平衡,所以对于2019年我们是平稳看好。但是具体毛利率状况我们还不好评估,因为比如中美贸易战关税从25%降到15%,这是不可预估的,但是对于毛利的影响是巨大的。所以在具体政策落地之前这是很难评估的,但是我们也说到今年是看好的,也就是说不会差于2018年。

问:关于贸易战影响,成本的具体损失?人民币汇兑亏损2亿能否解释一下如何计算的?

答:其实贸易战对我们的影响很简单,就是25%的关税。关于汇兑损失,我们有52%的借贷是外币,因为外币的利率比较低,另外我们进口业务也用到一部分外币,我们的基本原则是控制汇兑损失小于财务费用的节约。刚才讲到我们汇兑损失2个亿,其中有7000万与进口经营有关,剩下贷款的汇兑损失1.4亿,但是我们财务费用的节约超过2.5亿,因此完全可以覆盖汇兑损失。财务费用节约是现金节约,汇兑损失并非百分之百的现金损失,具体怎么计算,我们是通过人民币每天公布的兑外币如港币、美元、欧元的中间价对比现价计算的,是一个基本的会计准则。

问:关于财富传承,您的儿子也进入了管理层,家族传承的话通过家族信托对于企业来说有什么好处?

答:他们今年开始陆续上台,现在也渐渐开始重任在手,都有自己的专业和要完成的工作。因为他们从学历等各方面都有很好的基础,所以传承方面有很好的安排,当然他们需要时间来历练。在香港来讲都是家族信托,对企业更好,这很正常。

问:管理层提到在看南亚市场的机会,那么是在看再生浆厂还是木浆厂,布局大概什么时候能看到,规模是怎样的?

答:关于南亚市场,我们相信再过一年你们会看到玖龙会多一个市场,当然这个市场是有潜力的市场。作为上市公司除了分红更重要的是发展,分红需要发展作为支撑,对于造纸行业来说规模效应很重要,因为它的毛利不高,而且玖龙的毛利率越来越平稳,发展就显得尤为重要。但是这个发展不像是我们刚进入这样行业一样,成倍增长,不会出现一下子布局八个基地这样子的情景,我们的负债只会保持平稳下降不会增长。当然关于亚洲布局这也是事实,具体情况希望下次能够公布。

问:关于派息问题,管理层提到去年派息率10%,今年20%,未来会提高到30%-40%,想问一下这个实施的时间是什么时候?2019年还是说到按年逐步达到?

答:派息政策这是我们董事会共同的想法,当企业盈利的时候就必须派息,但具体派息比要视盈利状况来定。但是我们认为对于玖龙来说,30%-40%是不成问题的。我们认为有成果要大家分享,不是让大家赚取股价差,而是一定要派息,这是我们现在的大方向。

问:去年下半年这个销售和市场推广成本,以及行政支出大幅增加,这是不是一个one-off事件?或者是不是跟收购美国浆厂有关系?

答:我们的销售费用和管理费用去年是有大幅增加,比如管理费用增加了近2.6亿元,这里边有6000万收购美国四大厂的one-off费用,还有会计准则的改变,原本计入成本的研发费用现在要单独提出来,这部分大概1.6亿,以及环保税大概2000万。销售费用大概增加了3.8亿,主要是来自美国的销售,在美国主要是特种纸,但是他们需求集中度低,运输半径大,因为我们需要建仓库、分销中心等,所以这里边大部分是运费,小部分是仓储费,但是特种纸的毛利率和售价也会比较高。

不难看出,国废及外废成本的变化将成为决定纸价涨跌的重要衡量因素,接下来成本优势也将成为包装纸企业突围的重要衡量指标。成本优势越明显的企业,将会越有市场话语权。

纸业争相发涨价函的底气来自哪里?

portant; word-wrap: break-word !important;">2月份原纸、纸板涨价频繁,据不完全统计,近半个月涨价函已飙至74张,而前几天纸业龙头玖龙在业绩发布会上则表示,年前年后玖龙纸价均已上涨50-100元,现时成品纸价格与成本比较仍属低,所以根据成品纸及原料的走势,由现在起成品纸应有200元的涨幅。

那么,在年后这段时间,并未完全进入销售旺季之时,为何行业频现涨价函?

申万宏源分析原因有三。

1)节后例行提价,提价函密集发布。

春节后经销商及下游印厂补库存,并且每年3月出版社为秋季教材招标,文化纸迎来春季小旺季,节后例行提价。

第一轮提价函:双胶纸、铜版纸提价,双胶纸部分落地。1月中旬起,双胶纸、铜版纸密集发布2月提价函,分别提价200元/吨、100元/吨,截止目前双胶纸已经基本落地50-150元/吨,但铜版纸提价暂未落地。

第二轮提价函:铜版纸、白卡纸已发提价函,落地幅度有待观察。

节后浆纸系纸企再次密集发布铜版纸、白卡纸3月提价函,提价200元/吨,并且预期双胶纸在2月底也将发布新一轮提价函。由于晨鸣纸业新产能开机率仍较低,博汇白卡纸新产能也将投放,纸价落地仍需持续跟踪。

2)盈利触底,经济触底带来盈利企稳预期。

2019年1月,受成品纸价格底部+高价浆库存影响,吨纸盈利到达底部。随2月成品纸提价,高价浆消化完毕,纸厂盈利逐步修复。但近期海外浆厂新一轮报价上调,纸浆价格上涨,后续仍需关注成品纸与纸浆上涨幅度的差异对吨盈利的影响。

3)流动性改善,市场情绪回暖,周期品普涨。

由于宏观调控加大逆周期调节力度、货币政策传导出现边际改善,1月新增信贷、社融双双刷新历史新高,M2增速企稳回升, 周期品板块普涨。经历2018年股价大幅下跌,造纸板块PB估值已经接近历史底部,1月底行业指数PB跌至1.05倍,为历史最低1%百分位,随整体市场情绪回暖,估值逐步修复。

二、三级厂是命运共同体,如何破局是关键

在涨价氛围之下,造纸厂依靠行业优先地位攫取了产业链大部分利润,留给二、三级厂的利润空间,只会越来越少。纸价涨,二级厂得风顺水、三级厂怨声载道;纸价跌,二级厂“割肉喂鹰”、三级厂静观其变。

说来说去,二、三级厂是命运共同体里的两个紧密相连的工序。

既然是命运共同体,就不应该再用相离的视角看待这件事。若二、三级厂不能坐在一起喝喝茶,谈谈合作、聊聊整合,便不能还原整个产业链应有的状态。

二、三级厂必须有打破僵局的勇气,各自发挥产、销优势,进一步整合产销分工模式,才有破局希望。

行情

行情

订单

订单

广告

广告

我要

我要

签到

签到

关注

关注

客服

客服 TOP

TOP

粤公网安备 44011202002240号

粤公网安备 44011202002240号