在回复中,景兴纸业分析了公司与玖龙纸业、理文造纸、山鹰纸业和荣晟环保四家业务同类型企业在经营数据上的差异和原因。

净利润

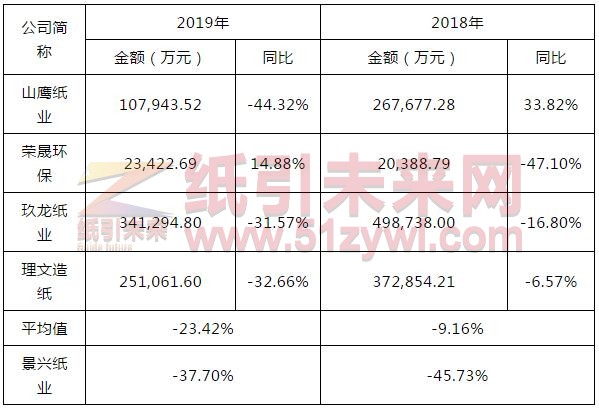

同行业可比上市公司2018年以及2019年扣除非经常性损益后归属母公司所有者净利润变化情况如下:

数据来源:Wind,山鹰纸业尚未公告年报,2019年扣非后归母净利润金额及同比变动情况为2019年前三季度数据,另玖龙纸业年度报告财务报告期为上年六月末至本年六月末,已相应调整。

2018年、2019年,同行业可比上市公司扣非后归母净利润整体呈下降趋势。具体情况如下:

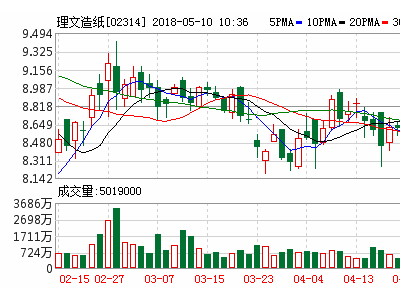

(1)玖龙纸业、理文造纸2018年度及2019年度扣非后归母净利润同比均有所下降,与公司变动趋势一致。此外,2018年度玖龙纸业、理文造纸扣非后归母净利润同比降幅分别为-16.80%、-6.57%,相对低于公司同期下降幅度,主要系该两家公司当年度营业收入增幅分别达25.85%、24.61%,远高于公司同期营收增幅所致。

2018年度,玖龙纸业、理文造纸与公司工业包装原纸产品平均售价同比分别上升8.07%、10.05%和8.93%,基本保持一致,上述营收规模变动差异主要系各公司产品销量变动差异导致。2018年度,公司生产经营较为稳健,工业包装原纸产品销量增幅为3.47%;而玖龙纸业当年度产品销量受国内销量提高以及越南基地项目投产、美国浆厂收购等因素影响,同比增长达16.39%;理文造纸当年度包装纸销量增长6.81%,同时卫生纸产品受江西厂房新生产线投产影响,相关产品销量大幅增长70.74%。

(2)山鹰纸业2018年度扣非后归母净利润同比大幅上升,与行业趋势相反,主要系其于2018年1月收购福建省联盛纸业有限责任公司并纳入合并报表范围,包装原纸产销规模有所扩大所致,同时2017年10月收购的北欧纸业全年并表,业绩开始体现。2019年前三季度山鹰纸业扣非后归母净利润亦同比下降。

(3)荣晟环保2019年度扣非后归母净利润同比上升,与行业趋势相反,主要系其2018年度扣非后母净利润规模相对较低,除产品原材料价差缩小导致营业毛利减少这一行业共性因素以外,还存在锅炉检修导致部分生产线短期停产,以及实施和终止股权激励计划确认4,173.60万元管理费用等其他因素,因此2019年扣非后归母净利润相较同期反而有所上升。

整体而言,受行业整体景气程度影响,同行业可比公司2018年以来经营业绩均不同程度有所下滑,考虑以上因素后,公司2018年及2019经营业绩的变动趋势与行业基本一致。

毛利率

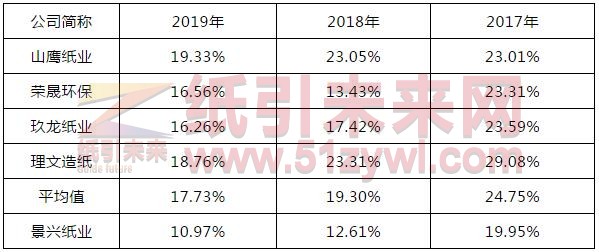

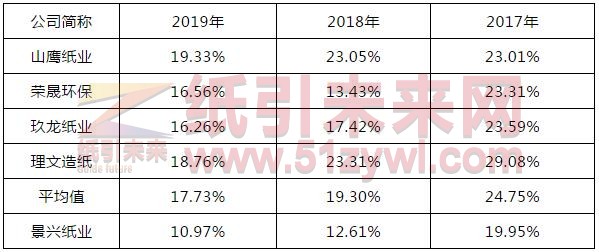

数据来源:各公司公告整理,山鹰纸业尚未披露年报,表格中为2019年前三季度数据,另玖龙纸业年度报告财务报告期为上年六月末至本年六月末,已相应调整。

报告期内,同行业可比公司综合毛利率的变动趋势与公司基本一致,自2017年行业景气度高点之后均呈下降趋势。

报告期内,公司综合毛利率低于同行业可比公司平均水平,主要系成本结构、产品类型等方面存在差异。

第一,公司的电力和蒸汽全部对外采购,电力、蒸汽按照市场价格结算,而玖龙纸业、山鹰纸业、荣晟环保等上述同行业公司多自建电厂,发电过程中产生的热蒸汽可以传输至造纸车间设备烘干部进行烘干,多余的电、汽亦可对外供应产生利润。拥有自备电厂的公司进行热电联产降低了造纸的能源成本,提高了这些公司的整体毛利率。

由于荣晟环保业务结构与公司相似度最高,与公司所在地域接近,故以荣晟环保为例分析无自建电厂对公司毛利率的影响。2017年、2018年及2019年,荣晟环保外销蒸汽毛利率分别达30.73%、31.52%、38.23%。假设以单位能源成本下降30%测算,则公司报告期内各期工业包装原纸产品的毛利率将相应提高3-4个百分点。考虑上述成本因素后,公司工业包装原纸产品毛利率与同行业上市公司平均水平基本一致,不存在重大差异。

第二,公司与上述同行业上市公司在产品结构上存在一定差异。同行业可比公司中,以山鹰纸业为例,其除箱板原纸业务外还涉及文化纸、新闻纸等,且于2017年10月收购北欧纸业,涉足高毛利的高端特种纸细分市场,推高了2017年以后该公司的整体毛利率。其次,尽管上述选取的同行业公司与公司主营业务均包括牛皮箱板纸、瓦楞原纸等工业包装原纸以及纸箱纸板制品等相关业务,但具体产品结构也存在一定差异。

存货周转率

注:山鹰纸业尚未披露年报,故采用2019年1-9月存货周转率并年化,另玖龙纸业年度报告财务报告期为上年六月末至本年六月末,已相应调整。

报告期内,同行业公司由于销售区域、客户集中度、产品细分类别、存货管理水平等因素导致存货周转率存在一定差异,整体而言公司存货周转率高于山鹰纸业、玖龙纸业和理文造纸,低于荣晟环保。

存货跌价计提

从公司与同行业上市公司的计提存货跌价准备比例看,公司存货跌价准备计提比例高于荣晟环保,与山鹰纸业基本相当,存货跌价准备计提政策谨慎合理,存货跌价准备计提充分。

行情

行情

订单

订单

广告

广告

我要

我要

签到

签到

关注

关注

客服

客服 TOP

TOP

粤公网安备 44011202002240号

粤公网安备 44011202002240号