需求低迷转产普遍国内溶解浆市场已成“隐秘角落”

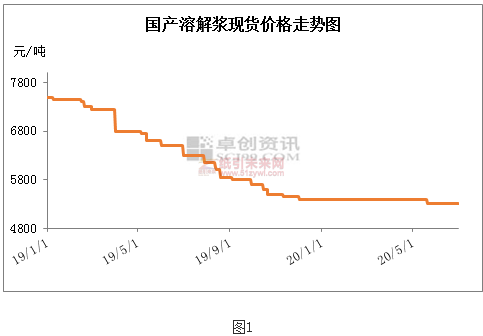

2020年上半年溶解浆价格窄幅下行,国产阔叶溶解浆含税到厂价均价5377元/吨,较去年同期下降23%。从图1可以看出今年上半年变化幅度不大,去年四季度浆价已降至近五年新低,来到国产浆厂生产成本线附近,几无调价空间。2020年一季度受到公共卫生事件影响,溶解浆市场交投清淡,国产浆成交价低位盘整。二季度终端出口订单减少,溶解浆市场延续弱势运行,浆价承压窄幅下行,5月份国产阔叶溶解浆含税到场价下探至5300元/吨。浆价持续低迷原因是:

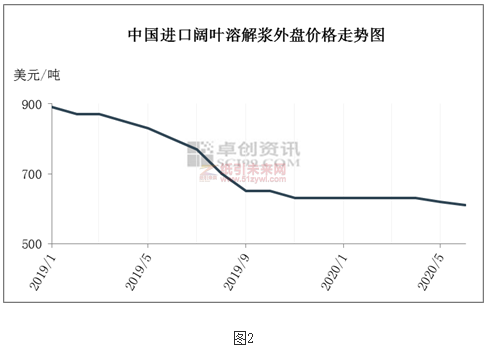

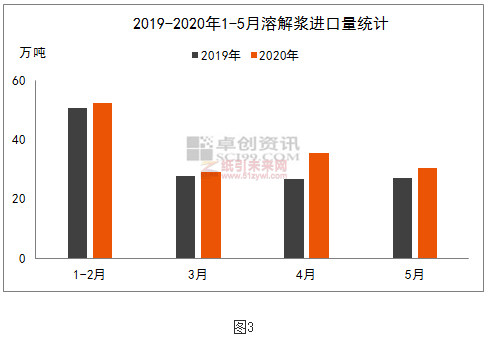

进口木浆价低量足:如图2所示,进口阔叶溶解浆外盘走势基本与国产溶解浆同步,2019年四季度纸2020年一季度持稳于630美元/吨附近,根据当时人民币汇率计算,一季度阔叶进口成本在5050-5200元/吨;二季度因人民币汇率持续贬值,进口成本增加,粘短厂家压价采买,阔叶浆外盘连续下调至610美元/吨,二季度阔叶浆进口成本进口成本在5000-5230元/吨。由此可见进口溶解浆价格一直低于国产阔叶浆,粘短厂家倾向采买外盘来降低成本。那进口溶解浆供应情况又怎么样呢,如图3是近两年1-5月进口量对比图,可以看到2020年各月进口量均多于2019年,前五个月进口量148万吨,同比增长12%,进口浆价低量足挤压国产溶解浆销售空间。

下游粘短价格历史低位:如图4所示,2020年上半年溶解浆下游粘短市场持续低迷,2月受终端复工预期及支付节前订单影响,粘短价格短期回升,但3月全球公共卫生事件蔓延,毁单、退单情况增多,粘短价格开始探底之旅,伴随着工厂库存压力的增加,4月粘短价格创历史新低,承兑价8700-8900元/吨,之后价格虽有修复,但需求端羸弱,5-6月价格延续底部整理。受制于长期出货存压和走低的粘短价格,粘短厂家在采买原料溶解浆时倾向压价小单采买,从而导致溶解浆价格缺乏有力支撑。

粘短开工率低于同期:如图5所示,2020年粘短行业开工负荷明显低于去年同期,一季度主要受国内公共卫生事件和春节假期影响,二季度则是市场需求收紧,且价格走低,开工偏弱整理,溶解浆消耗量减少,采买周期延长。

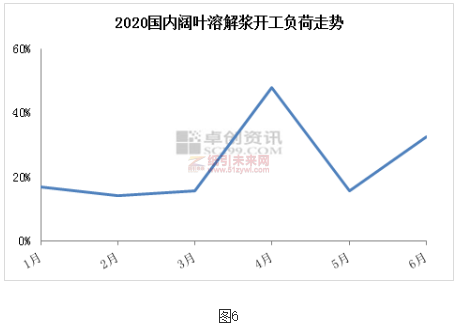

低迷的浆价导致国内溶解浆线开工情况不佳,虽然上半年造纸浆市场亦持续走弱,但得益于下游市场需求体量大和部分溶解浆线所在集团配套有造纸生产线的优势,溶解浆厂倾向于排产造纸浆,上半年国内阔叶溶解浆平均开工负荷率25%,3月和5月月内短期更是出现全部浆线转产造纸浆情况。

国外疫情尚不明朗出口严峻下游粘短市场难助浆市“乘风破浪”

供应端:进口溶解浆生产成本优势明显,短期国内溶解浆市场需求比例仍有向进口浆倾斜趋势。且造纸浆终端需求体量远大于溶解浆,现阶段溶解浆利润处低位,预计国内溶解浆厂仍会持有较多转产计划。进口溶解浆方面,前5个月前五大进口来源国分别为印度尼西亚、巴西、美国、南非、老挝,占总进口量68%,其中除老挝外其他国家疫情仍在蔓延,南非和美国浆厂亦持有转产造纸浆计划,市场供应量或减少,但是随着欧洲疫情出现拐点,捷克、瑞典、奥地利等国进口量或增加。

需求端:粘胶短纤市场受终端需求影响较大,国外公共卫生事件发展尚不明朗,纺织服装类出口订单仍不乐观;国内市场虽出现向好迹象,但全球经济环境影响,业者交投心态谨慎,订单需求跟进缓慢。粘胶短纤新增产能或受公共卫生事件影响出现延迟投产情况,难打破供大于需格局。

卓创观点:预计三季度国内溶解浆市场延续供需双弱走势,供应端主体仍是进口溶解浆,国内溶解浆市场开工率受制于成本和需求量,难出现明显回升,国外公共卫生事件仍存较大不确定性,但来源国较多,暂不会出现供应紧张情况。需求端因粘胶短纤市场低开工负荷和新增产能延期投产等因素,无法支撑溶解浆市场回暖。综合来看,下半年溶解浆市场延续二季度弱稳运行态势,休养生息等待国内外终端市场恢复。

行情

行情

订单

订单

广告

广告

我要

我要

签到

签到

关注

关注

客服

客服 TOP

TOP

粤公网安备 44011202002240号

粤公网安备 44011202002240号