当前需求端处于淡季,从下游品种价格变化来看,成品纸压力较为明显,现货价格始终没能有效上涨。从价格波动范围来看,当前较为有效的指标是外盘报价,目前可以预见的主力合约上方高度在6650/吨。

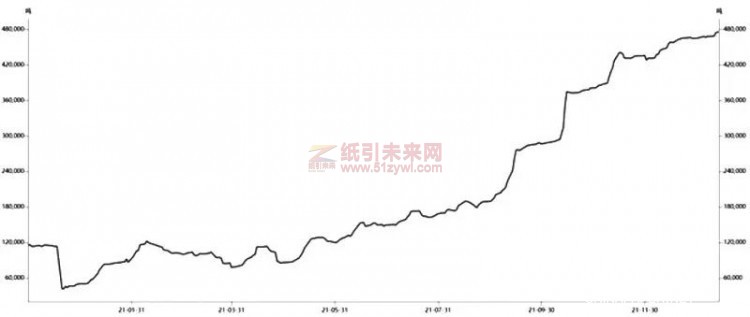

图为纸浆期货仓单库存走势

自2021年11月起,纸浆期货开启阶段性上涨行情。从基本面来看,供需双方存在分歧。目前供应面消息仍在持续发酵,继加拿大供应中断及满洲里疫情后,芬兰纸业工会再次发出歇工通知,市场预期短期供应仍将偏紧,支撑纸浆价格反弹。虽然供应端出现多重利多,但从期货库存和社会库存来看,并不支持利多逻辑。而纸厂因成本持续提高,涨价函落实情况不佳,中小纸企多以停产检修或刚需补库为主。由此来看,纸浆上涨渐渐脱离供需面,更多在于市场情绪面的推动。

国内产量趋增

按样本企业产能占比估算,2021年中国阔叶浆总产量为720万吨,同比增加3%;中国阔叶木片进口量为1245万吨,同比增加14.7%;针叶木片进口量为70.15万吨,同比增加216.9%。国内产能呈逐步增长趋势。

2021年中国需求偏弱,导致全球漂针浆库存回升,因此2022年漂针浆供需状况仍取决于中国需求,供应大幅过剩的可能性不大。若国内消费在疫情后继续恢复,成品纸需求改善,在纸厂开机率回升的带动下,可能会造成针叶浆阶段性供应偏紧的情况。整体来看,全球漂针浆供应弹性较低,价格波动放大。

下游出货不畅

欧洲疫情再度反复,导致主要经济体国家进入管控封锁,纸制品消耗再度减弱。消费量疲软,欧洲纸浆港口库存或将再度转变为累库状态。国际主流纸浆品牌上调新一轮报价,1月俄罗斯伊利姆纸浆最新外盘报价针叶浆调涨100美/吨;1月智利Arauco公司木浆外盘最新报价银星涨50美/吨。国内纸浆现货价格表现偏强,月中基差从-150/吨升至目前的16/吨。

另外,受双减政策影响,文化类双胶双铜纸企业和社会库存双双累积,印证下游需求疲软,企业和经销商出货均不畅,库存高筑和利润亏损下,预计越来越多的纸企会选择停产减轻库存压力。生活用纸企业库存环比增加,社会库存环比持平,意味着当前纸价偏高,经销商无囤货意愿,目前以刚需交易为主。包装用纸白卡纸整体库存压力偏低,社会库存和企业库存都处于历史均值以下,且纸企仍有利润空间。目前在需求不景气、假期临近、下游利润压缩的前提下,纸浆企业开始主动降产或直接停机,但也正好帮助企业去库,缓解库存压力。

综合来看,当前需求端处于淡季,从下游品种价格变化来看,成品纸压力较为明显,纸浆现货价格始终没能有效上涨。然而,以文化纸来看,1月的提价函能否落地将关乎纸浆需求端的改变,也是能否打开纸浆上涨空间的关键。从价格波动范围来看,当前较为有效的指标是外盘报价。按照最新一期报价的完税价格在5600/吨左右,目前可以预见的主力合约上方高度在6650/吨。

行情

行情

订单

订单

广告

广告

我要

我要

签到

签到

关注

关注

客服

客服 TOP

TOP

粤公网安备 44011202002240号

粤公网安备 44011202002240号