2022年8月12日,由中国造纸协会、上海期货交易所联合主办,厦门建发纸业有限公司承办的2022中国纸浆高层峰会在广西壮族自治区南宁市举办。芬林集团亚太区总裁宋望球先生应邀进行“漂针商品浆市场展望”的主旨演讲。以下是根据演讲录音整理的文字稿。如需下载演讲PDF,请在公众号上发送“峰会演讲”获取。

漂针商品浆市场展望

下午好,我是芬林集团的宋望球,非常荣幸再次受到协会的邀请,为纸浆峰会作报告。

报告分为三个部分:第一部分我将分享全球商品木浆中长期的发展趋势,以及一些大概率会影响纸浆原料供应、生产运输的要素变化的分析;第二部分为对当下漂针浆的市场形势研讨;最后也借这次峰会的机会,向大家汇报一下芬林芬宝凯米生物制品厂的建设进展情况。

1、全球商品木浆中长期的供应趋势

首先,尽管近两年全球经济受到新冠疫情的干扰,增长不稳定,但我们认为世界经济长期向好增长的基础并未动摇,尤其是中国和广大新兴经济体巨大的增长潜力依旧坚实。另外,城镇化、以纸代塑等全球大趋势不可逆转,都将继续催生对造纸原料,即纸浆的需求的增长。所以,我们坚信商品浆的大趋势还是长期向好的。同时,中国将继续保持全球最大木浆市场的地位,承担超过增量一半以上的消费能力。中国造纸协会在近期发布的《中国造纸行业“十四五”及中长期高质量发展纲要》中,依据GDP发展远景预测,到2035年预计中国纸和纸板的产量达1.7亿吨,人均消费量达120公斤/年,相比目前的1.2亿吨和87公斤/年都有较大幅度的增长。

同时,我们还需关注以下两个或将对商品浆发展带来深远影响的新的趋势性因素,一个是全球气候治理,即碳中和战略和行动对全球木材供需带来的影响。森林的碳汇、林间生物多样性保护与木材的固碳作用不断被强化,利用木材纤维替代化石基材料的应用已进入了商业实操的阶段,包括生物质能源的广泛开发和利用,这些趋势都将对森林的保护和利用带来相关的立法、资源争夺、贸易壁垒等可能的变化,为商品浆的原料供应在量的充足性和成本方面带来挑战。也就是说作为纸浆的纤维原料价格可能面临长期上涨的压力,森林的采伐也将面临更多的限制,木材的用途也将更为广泛。

另外,这两年全球化程度较高的产业饱受供应链波动之苦,供应链的安全性上升到了国家战略地位。这其中也包含了对全球产业供应链安全性这方面的高度关注,因为的确干扰全球化供应链的不可控因素越来越多,自然灾害、极端天气、社会矛盾、安全事故、传染病、战争冲突、地缘政治带来的贸易风险在增加,经济一体化的成本在上升。

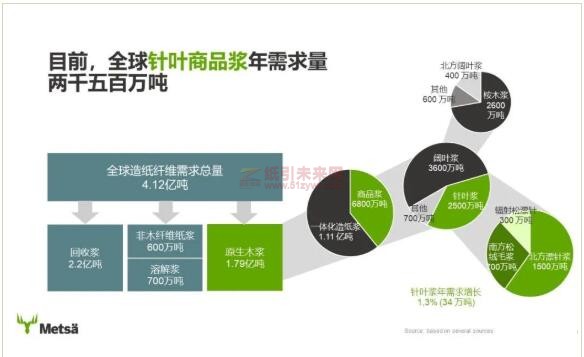

各类木浆年需求量

商品浆是全球化程度非常高的产品,如何保障商品浆供应链的平稳、顺畅、高效是造纸行业的长期课题。目前全球造纸纤维需求总量约为4.12亿吨,一半以上是回收浆,原生木浆的占比约为43%,即1.8亿吨。其中,商品浆的份额占到6800万吨,针叶商品浆需求量为2500万吨,其中包含了北方漂针浆(NBSK)、辐射松漂针浆和南方绒毛浆。(详见上图)

我们预计,到2029年,针叶浆年平均增长率约为1.3%,合计约等于平均年增34万吨左右;阔叶浆的年增长率相对高一些,约为2.9%,合计年增长量为117万吨左右。

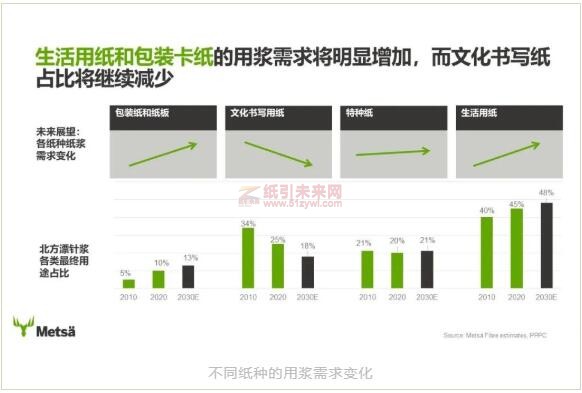

不同纸种的用浆需求变化

纸浆需求的下游用途的结构也会继续发生变化。用浆需求中,生活用纸和包装卡纸的占比将明显增加,而文化书写纸的占比将继续减少,对于北方漂针浆来讲,包装纸和纸板的用量占比将从目前的10%上升至13%;文化书写用纸的占比将由现在的约1/4下降到1/5以下;特种纸的用量占比增至约21%;作为最大的用浆量的生活用纸,对北方漂针浆的用量占比将增加到48%,到2030年左右,将占到漂针浆一半左右的用量。

针叶浆产能方面,近期最大的增量来自2023年芬林芬宝即将投产的新产线,将净增约80万吨针叶浆的产能。减量部分则来自部分产线的停产和转产产能。到2026年,针叶浆的总产能略有增长,但一部分造纸浆会转产为本色浆、溶解浆或者是绒毛浆,使得造纸级的漂针浆产能反而会略有减少。

针叶浆供需关系对比方面,考虑到实际产能可能达不到理论产能水平,且运输物流过程当中也要留出相对缓冲的区间,一般认为达到供应平衡,需求供应比(即Demand Supply Ratio=需求量/所有供应商的理论总产能)需保持在90%左右。预计在未来几年会保持在略高于90%的水平。尤其到了2027年以后,市场增长的需求需要更多的针叶浆的产能来满足。

2、“高处不胜寒”—漂针浆市场形势

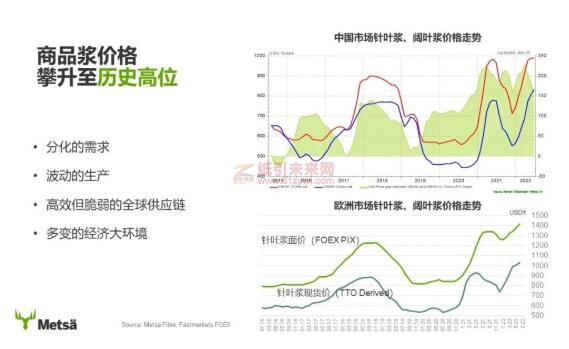

商品浆价格走势

“高处不胜寒”指的是目前商品浆价格攀升至历史高位这样一个现实。现在的针叶浆的吨价在中国和欧洲这两个市场已经接近1000美金。历史上如此高的价位历史上鲜少出现。

导致目前的这种市场状况约有几点原因:分化的需求、波动的生产、高效但脆弱的全球供应链以及多变的经济大环境,变化包括疫情、俄乌冲突、目前的强势美元、大宗商品的波动、以及从宇宙级的量化宽松到紧急加息导致的宏观紧缩、欧美国家面临的高通胀等等。

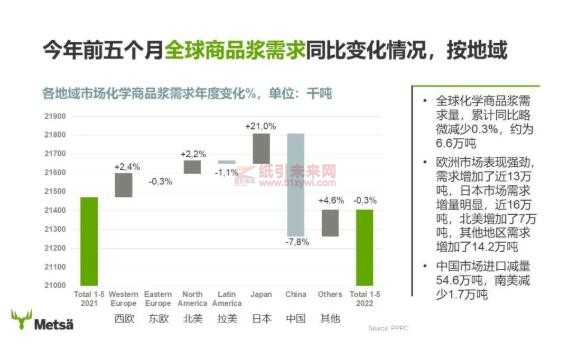

今年前五个月全球商品浆需求同比的变化按地域来分,呈现了各地的需求冷热不均。从总量上来讲,全球化学商品浆需求量累计同比略微减少了0.3%,总的需求也并未出现井喷的情况,但是地域之间的差异还是非常大的。其中,欧洲市场今年表现尤为强劲,需求增加了近13万吨;日本市场需求增量非常明显,增加了近16万吨;北美增加了2.2%的需求,约为7万吨;其他地区的需求一共增加了14.2万吨;但是作为全球最大的商品浆市场,中国今年前五个月商品浆的进口量大幅下滑,和去年同期比较减少了7.8%,约为55万吨。

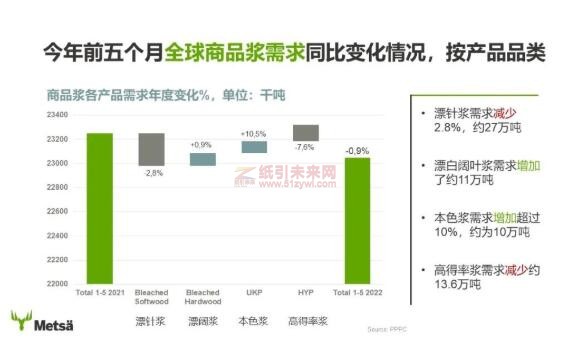

按不同浆种来看,漂针浆今年全球的需求量减少了2.8%,约27万吨;阔叶浆略微有所增加,约增11万吨;本色浆供应充足,需求增加了10%,约10吨;高得率浆需求减少了约14万吨。

在全球第二大的商品浆市场——欧洲市场,从去年下半年开始,随着疫情逐渐缓解,欧洲各国逐渐放松各类限制措施,经济开始复苏,各类纸品的需求出现强劲反弹,包括所有大类的纸种需求量在2021年下半年到2022年期间的增长明显高于历史平均水平。

在这之前,欧洲文化纸的领域经历了相对痛苦的产能关闭浪潮,各大纸企关停或转产了几百万吨产能。由于前期疫情导致的需求低迷,被压低的库存遇到需求突然放量恢复,供应链各环节的补库措施又放大了真实的需求。这是需求端的情况。

在供应端,部分欧洲工厂罢工导致减产,俄乌冲突带来木片、纸浆对欧洲市场的供应中断,二季度又遇到部分浆厂设备故障、火灾等导致局部停产减产,加上南美的纸浆供应商运输出现了码头拥堵、运力不足,导致纸浆出现了供不应求的状态,需求供应错配,价格不断攀升。随着生产成本的显著上升,终端产品成功提价,欧洲的行业整体经营状况保持良好。

在2018年的纸浆行情中,浆价比2015年基准价上升了30%-40%,但是纸张价格涨幅不大(约10%)。但在这波行情中,欧洲市场出现了终端产品和原材料价格几乎是同时上涨的趋势。去年下半年开始到今年年中,针叶浆和阔叶浆同时发力上涨,与2015年基准点相比,分别增长了近60%和70%。经过了大约三到六个月的时间差后,铜板纸和复印纸价格迅猛提升,也分别上涨了近60%到70%。欧洲的纸张供应商成功地将生产成本的上涨转嫁到终端产品的价格中,良好地保证了工厂合理的利润率。

欧洲市场未来面临一个很大的不确定性来自俄乌冲突导致的能源危机,即有可能出现天然气的断供,或将影响中欧或南欧的纸厂运行。在很大程度上,位于这些区域的纸厂依赖俄罗斯供应的天然气作为能源来源。

接下来我们再从几个维度综合分析一下全球的商品浆市场的状况。

我们先来看一下纸浆供应商方面的情况,今年的非计划停机引起的产量损失达到常年的两倍,而且一些计划今年要投产的新项目,也由于各种原因延期了,所以就造成了今年整个商品浆的供应量出现了非正常的下滑,供应显得非常紧张。

海运运输的问题大家已经耳熟能详了,陆运、码头、海运的运力都紧张,成本也在不断地上升;

俄乌冲突引发的经济制裁对木材、纸浆供应结构造成了比较大的影响;

由于供应链问题,化工品、设备维修、配件供应等因素也会对生产造成一定的影响。

同时,中国自制浆的投产量在增加,所以这也部分解释了为什么今年前五个月中国市场对商品浆进口的量有比较大的缩减,除了需求不振之外,我们国内的自制浆的增量也替代了部分进口。

纸浆终端用户方面。欧美市场、除中国之外的亚洲包括东南亚市场,经济都在复苏,消费相对也比较旺盛,纸品的需求在不断增长。中国市场今年受到疫情的影响,经济的下行压力比较大,尤其在内需方面显得尤为疲软,但好在出口非常强劲。

高浆价和物流瓶颈也显著抑制了部分的需求。今年商品浆价处于历史高位,高纸浆价格对需求产生了一定的抑制作用。造纸企业成本普遍上升,终端产品的价格转化比较分化,欧洲市场成本转化比较成功,但国内市场由于内需比较疲软,在成本转化到终端产品的价格上涨过程当中还是遇到了不少的困难。表现在供需关系上,由于生产和物流的问题,商品浆供应量在缩减,整体供需保持了一个紧平衡这样的一个状态。9月份需求端应该是进入了一个消费的旺季,可以预见到补库的需求也将增加,生产和运输有望逐渐改善,但是会需要多长的时间,我们现在还是很难有一个明确的答复,尤其是考虑海运的恢复时间。

疫情对全球经济的影响在逐渐减弱,经济正持续复苏。当然俄乌冲突,尤其是在欧洲还有高通胀、宏观紧缩、能源危机、大宗商品的分化、强势的美元还有商品消费转向服务性消费等因素,都给后续的经济增长带来了很大的不确定性。

中国经济下半年有望恢复,但是我们也看到或者感受到,疫情的反复也可能会拖累部分的消费的复苏,让我们拭目以待。

总结一下,商品浆长期趋势性的需求增长将持续,全球气候治理战略和行动将提高森林和木材的多元价值。木材的供应尤其是针叶木材未来很可能更加趋紧。供求关系决定商品的市场价格,需求前景可能依旧分化。中国下半年经济复苏的必要性、市场主体的动力和呼声很高。如何实现对造纸行业终端产品的需求带来哪些利好?我们还需拭目以待,共同努力。欧美经济接下来可能放缓,新兴经济体复苏势头能否保持强劲,也会对全球化的商品浆需求带来影响。

漂针浆供需关系紧平衡,供应链相对脆弱的状况短期很可能难有明显的改观。这一波商品浆的行情更大程度上是供应端驱动,并非需求端,这些生产运输方面的情况何时可以得到显著的缓解,前景似乎并不十分明朗。在供应端不确定性依旧可能持续的情况下,成本上升如何传导到终端产品价格,全产业链如何保持长期的合理的利润回报,是我们短期的面临的挑战。

3、芬林集团

创新项目及凯米生物制品厂最新进展

最后简单介绍一下芬林集团的重要投资项目:我们在今年陆续为集团的两个创新产品品牌定名。一个是纺织纤维创新产品,它的品牌定名为Kuura。另外一个是最近刚刚宣布的为包装市场提供环境友好的3D纤维产品,品牌定名为Muoto,这两个创新工厂的试验工厂已经在芬兰相继投产运营了。

在将来的一段时间内,我们会继续检验和完善这些创新产品的生产工艺流程,同时和下游的潜在客户共同合作,推进这些产品的商业化进程。在进一步验证了这些创新产品的技术可行性和商业模式之后,芬林集团将最终决定是否进行工业化的投资。

另外,大家十分关注的芬林芬宝在芬兰的凯米生物制品厂的建设正按照计划如期推行,将于明年三季度按计划投产,这条欧洲最大的纸浆生产线,将采用世界最先进的环保技术和设施,未来整个工厂将不使用任何化石燃料,在能源资源效率方面实现行业的领先。新生产线开机后,60万吨的老浆线将停产并拆除,对客户的产品供应将实现无缝连接。这条150万吨产能的产线会给市场带来净增80万吨漂针浆的增量和10万吨漂阔浆的增量。

我的报告到此结束,感谢大家的聆听!

行情

行情

订单

订单

广告

广告

我要

我要

签到

签到

关注

关注

客服

客服 TOP

TOP

粤公网安备 44011202002240号

粤公网安备 44011202002240号