同日,人民币对美元即期汇率开盘即跌破7.30关口,盘中触及7.3100,日间收盘报7.3085。更多反映国际投资者预期的离岸人民币对美元汇率盘中一度跌破7.37,突破前期低点。人民币汇率的调整对于纸厂印刷厂包装厂的进出口贸易的影响有多大,值得继续关注。

值得注意的是,10月25日9时,中国人民银行和国家外汇管理局盘前发布公告称,决定将企业和金融机构的跨境融资宏观审慎调节参数从1上调至1.25。多位业内人士表示,这一政策预示着境内主体跨境融资额度增加,银行结汇量加大,从而缓解人民币贬值预期。

25日晚间,央行、外汇局再次发文表示,要继续深化汇率市场化改革,增强人民币汇率弹性,保持人民币汇率在合理均衡水平上的基本稳定。

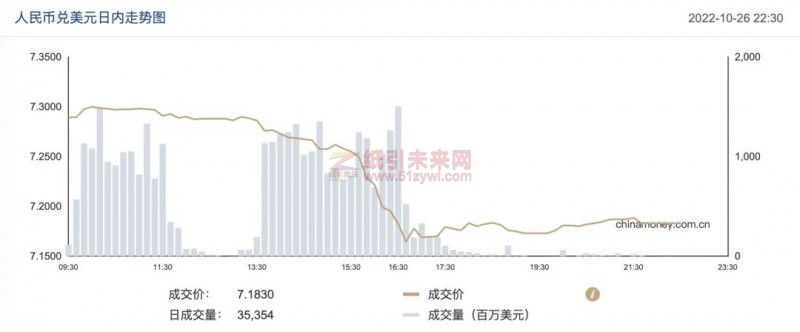

受上述消息提振,10月26日,人民币对美元即期汇率开盘收复7.30关口,午后随着美元指数进一步走弱,人民币兑美元即期汇率一度大涨超千点,收复7.20关口。截至26日22:30,人民币对美元即期汇率报7.1830。

截至26日22:30,离岸人民币对美元汇率报7.2181,日内涨逾900点。

人民币对美元即期汇率(来源:中国货币网)

据界面新闻,澳门国际银行发展研究部副总经理任涛表示,26日人民币大幅反弹是市场情绪自我修复、政策部门引导预期、市场主体主动作为以及美元走弱等多个因素综合发力的结果。

“这算是对近期人民币超预期大幅贬值的自我修正,以及对做空人民币力量的强力回应。”他说。

上调跨境融资宏观审慎调节参数

意欲何为?

随着人民币对美元汇率延续走低,央行再度出手稳预期。

10月25日,中国人民银行和国家外汇管理局发布公告称,为进一步完善全口径跨境融资宏观审慎管理,增加企业和金融机构跨境资金来源,引导其优化资产负债结构,决定将企业和金融机构的跨境融资宏观审慎调节参数从1上调至1.25。

调节宏观审慎调节参数将影响企业和金融机构的跨境融资额度。根据相关政策规定,跨境融资风险加权余额上限=资本或净资产×跨境融资杠杆率×宏观审慎调节参数。

“根据该政策,央行上调跨境融资宏观审慎调节系数,预示境内主体跨境融资额度增加,银行结汇量加大,从而起到促进人民币升值作用。”招商证券首席宏观分析师张静静团队在研报中指出。

从全球市场来看,今年3月以来,美联储连续加息且不断加速。10月21日,被视为全球资产定价之锚的10Y美债收益率突破4.2%,创下2008年6月以来新高,一定程度上使得跨境融资成本升高。

对此,申万宏源首席宏观分析师秦泰团队认为,由于当前境外融入外币债务的成本极高、企业借入外债意愿较低,宏观审慎参数上调难以直接带来外债流入和结汇增加,因此本次宏观审慎参数上调的政策信号意义更大,当前人民币汇率仍将主要由出口预期驱动。

央行多次发声

人民币汇率预期仍然稳定

今年8月以来,央行先后启用外汇存款准备金、外汇风险准备金,离岸央票等工具,加强外汇市场监管力度,并多次发声稳预期。

今年9月下旬,为稳定外汇市场预期,加强宏观审慎管理,央行决定将远期售汇业务的外汇风险准备金率从0上调至20%。

其后一日,央行召开全国外汇市场自律机制电视会议,强调“人民币对美元汇率有所贬值,但贬值幅度仅为同期美元升值幅度的一半;人民币对欧元、英镑、日元明显升值,是目前世界上少数强势货币之一。”

10月11日晚间,人民银行货币政策司发表名为《深入推进汇率市场化改革》的文章,再度谈及人民币汇率。“必须认识到,在市场化的汇率形成机制下,汇率的点位是测不准的,双向波动是常态,不会出现‘单边市’。”央行在文章中指出。

值得一提的是,9月29日与10月11日,国家外汇管理局官网两次发布《外汇违规案例通报》,对逃汇等违规行为进行处罚警示,加强外汇市场监管力度。

美联储议息会议临近

四季度人民币走势如何?

值得注意的是,在美联储11月货币政策会议召开之际,美联储有望开始放缓加息脚步的“鸽派”预期逐渐增加。

本月21日,旧金山联储行长戴利、费城联储行长哈克均预计释放出了美联储可能调整货币政策节奏的信号。其中,前者称联邦基金利率将升到4.5%至5%区间。需要关注紧缩政策的力度,不能过度紧缩,并且美联储应该降低每次加息的幅度。

然而,综合美国通胀数据来看,美联储选择放缓加息可能面临一定挑战。数据显示,美国9月消费者价格指数(CPI)同比增长8.2%,连续7个月位于8%上方,剔除能源和食品价格后的核心CPI同比增长6.6%,续创1982年8月以来新高。

美联储加息预期下,人民币四季度走势会如何?

张静静团队表示,预计短期内人民币仍将随着美元走强而延续之前的惯性,但这并不意味人民币存在持续贬值的基础。随着四季度国内经济的企稳复苏与大幅加息可能引发的美国经济衰退,人民币贬值压力终将缓解。

“当前央行汇率政策工具仍然充裕,如果美元指数拉升导致人民币再度走贬,央行可能将启用跨境资金流动调节工具。”一位业内人士表示。

行情

行情

订单

订单

广告

广告

我要

我要

签到

签到

关注

关注

客服

客服 TOP

TOP

粤公网安备 44011202002240号

粤公网安备 44011202002240号