4月28日(周五)晚间,滨海能源披露了2023年第一季度报告,一季度实现营业收入9574.04万元,同比减少26.97%;归属于上市公司股东的净利润为-2364.40万元,和上年同期相比,亏损扩大了64.56%。

滨海能源延续了2022年度的亏损状态。在此几天之前,滨海能源披露了2022年年度报告,全年营业收入为4.15亿元,和上年相比减少了15.56%,归属于上市公司股东的净利润为-1.02亿元,和上年的-0.57亿元相比,亏损扩大了79.85%。

滨海能源认为,控股子公司天津海顺印业包装有限公司(简称“海顺印业”)、天津新华印务有限公司(简称“新华印务”)2022年成本上升、利润减少,主要因为国内外经济形势影响,客户订单减少、物流成本提高;上游原辅料价格维持高位,公司主动放弃毛利润较低的部分订单,导致订单减少,生产设备折旧、房租、人工费等固定成本仍较高,使得成本相对上升,导致利润下降。

2022年度,滨海能源从事的主要业务为包装印刷和出版物印刷。近年来,随着互联网技术的高速发展,出版印刷产业生态环境巨变,报纸期刊市场不断萎缩,图书市场稳步增长,出版印刷行业受影响较大。

控股子公司海顺印业是一家以快速消费品行业为核心业务领域的包装印刷综合服务提供商,业务链涵盖包装设计、包装方案优化、包装工艺设定、印前制版、包装印刷生产、供应链优化等各个环节,主要产品涵盖食品包装、药品包装、精装礼品包盒、环保提袋、艺术品复制及艺术品衍生品等。

控股子公司新华印务主要从事各类出版物(图书、教材教辅、期刊、画报等)和印刷品的生产,是专业书刊印刷生产服务企业,产品主要侧重于教材、教辅和书刊印刷加工。

2022年度,海顺印业的营业收入为3.39亿元,但是净利润为-1.74亿元;新华印务营业收入为7522.53万元,净利润为14.23万元。

2022年是滨海能源更换了“新东家”的第一年。

2021年10月28日,滨海能源发布了《关于控股股东签署股份转让协议暨控制权拟发生变更的提示性公告》,天津京津文化传媒发展有限公司(简称“京津文化”)与旭阳控股有限公司(简称“旭阳控股”)签署了《股份转让协议》,京津文化拟以6亿元的对价向旭阳控股转让其持有的滨海能源4442.95万股(占公司总股本的20.00%),折合每股价格为13.50元;本次交易于2022年1月10日完成股份过户登记手续,公司控股股东变更为旭阳控股,实际控制人变更为杨雪岗。

旭阳控股及杨雪岗“入主”滨海能源之后,计划剥离包装印刷业务,并向新能源、新材料等高增长的创新产业(52.880,-4.32,-7.55%)进行战略转型和布局。

4月18日,滨海能源披露《重大资产出售暨关联交易实施情况报告书》、《关于重大资产出售暨关联交易之标的资产完成过户的公告》等相关公告。公告显示,滨海能源向京津文化出售海顺印业51%股权,交易对方以现金及债权抵销的方式进行本次交易对价的支付。本次交易完成后,上市公司不再持有海顺印业股权。

以2022年9月30日为评估基准日,海顺印业全部股东权益价值的评估值为25494.47万元,51%股权对应的评估值为13002.18万元。以评估结论为基础,交易双方确定海顺印业51%股权交易价格为13002.18万元。

在剥离之前,海顺印业在上市公司滨海能源的合并报表中占据比较大的份量,其中,海顺印业总资产占比为80.55%,营业收入占比为85.68%。

4月13日,上市公司滨海能源已将其持有的海顺印业51%股权过户至交易对方名下,完成了工商变更登记手续。

交易对方已根据《股权出售协议》的约定向滨海能源支付第一笔交易对价6000万元,其中部分价款与京津文化出借给滨海能源的借款本息(共计4805.07万元)抵销,其余1194.93万元已向上市公司转账支付,剩余对价将根据《股权出售协议》约定的支付安排进行支付。

剥离海顺印业,进行公司产业结构调整升级和转型,滨海能源需要钱。但是,2020年、2021年及2022年,滨海能源实现的归母净利润分别为-1651.62万元、-5695.64万元和-10243.89万元,盈利能力出现下滑,净利润连续亏损,导致公司流动资金不足,影响了公司开拓发展新业务、培育新的盈利增长点的能力。

为此,4月25日滨海能源披露《2023年度向特定对象发行A股股票预案》,拟向特定对象旭阳控股发行不超过6664万股(含本数),募集不超过81100.88万元(含本数),扣除发行费用后,拟全部用于补充流动资金。

旭阳控股将以现金方式认购本次发行的全部股票,发行价格为12.17元/股,并承诺其认购的股票自发行结束之日起3年内不得转让。2023年4月24日,公司与旭阳控股签署了《天津滨海能源发展股份有限公司向特定对象发行A股股票之附条件生效的认购协议书》。

截至4月28日收盘,滨海能源的股价为14.73元/股,控股股东旭阳控股所认购股票的发行价为12.17元/股,发行价比4月28日收盘价低了17.37%,相当于向控股股东每股“优惠”了2.56元,按发行6664万股计算则合计“优惠”17059.84万元。

连续多年亏损的滨海能源资金链吃紧,融资转型的第一步就已经让利“吃亏”,后续能否“破局”而成功转型,值得继续关注。

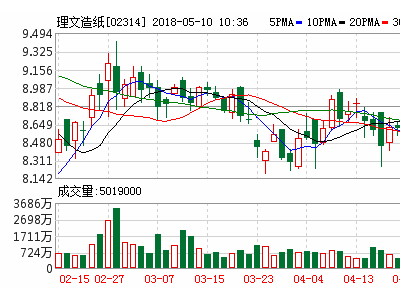

行情

行情

订单

订单

广告

广告

我要

我要

签到

签到

关注

关注

客服

客服 TOP

TOP

粤公网安备 44011202002240号

粤公网安备 44011202002240号