美国包装、国际纸业、维实洛克、图形包装国际等大型集团都紧随其后,发布了从关闭工厂到延长纸机的停机时间的各种公告。“包装部门的需求低于我们对本季度的预期,”美国包装总裁兼首席执行官Mark W.Kowlzan在4月份的财报电话会议上表示,“消费者支出继续受到更高利率和持续通货膨胀的负面影响,以及消费者更加偏向购买服务,而非耐用品和非耐用品。

总部位于伊利诺伊州莱克福里斯特的美国包装报告称,其净收益同比下降25%,包装纸板出货量较上年同期下降12.7%,然后于5月12日宣布计划将其位于华盛顿州瓦卢拉的工厂闲置,直到今年晚些时候。该工厂每天生产约1,800吨原色纸和瓦楞原纸,每天消耗近1,000吨OCC。

总部位于田纳西州孟菲斯的国际纸业第一季度出于经济而非维护原因导致了421,000吨纸张的减产,低于其2022年第四季度的532,000吨,但仍是该公司连续第三个季度的停工。国际纸业每年在全球范围内消耗约500万吨废纸,包括100万吨OCC和混合白纸,它在其美国16个回收设施中进行处理。

总部位于亚特兰大的维实洛克每年消耗约500万吨废纸,尽管净亏损达到了20亿美元,其中包括265,000吨因经济问题带来的停机时间,但第二季度(截至2023年3月31日)的业绩表现较为稳健,该公司表示,其瓦楞包装部门调整后的息税折旧及摊销前利润(EBITDA)受到了3000万美元的负面影响。

维实洛克已经关闭或计划关闭其网络中的几家工厂。最近,它宣布关闭其位于南卡罗来纳州北查尔斯顿的箱板纸和未涂布牛皮纸厂,但在去年,它还关闭了位于佛罗里达州巴拿马城的一家箱板纸厂,以及位于明尼苏达州圣保罗的再生纸厂的瓦楞原纸业务。

作为正在进行的工厂网络优化战略的一部分,总部位于亚特兰大的图形包装国际去年消耗了140万吨废纸,该公司于5月初表示,将比此前预期的更早关闭其位于爱荷华州多摩市的涂布再生纸板工厂。

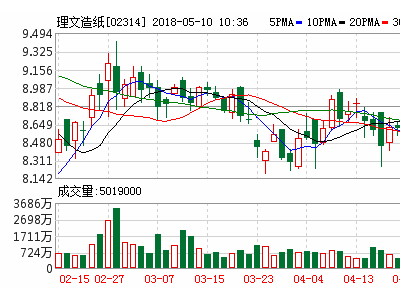

尽管产量有所下降,但OCC价格继续上涨,但仍比去年此时每吨121美元的平均价格低66%,而混合纸价格比一年前下降85%。根据Fastmarkets RISI 5月5日出版的《纸浆与造纸周刊》,美国平均价格为每吨68美元。较低的产量导致DLK的价格上涨,随着纸箱工厂生产放缓,7个地区中有5个地区每吨至少上涨5美元。

在全球范围内,前景也好不到哪里去。在总部位于布鲁塞尔的国际回收局(BIR)的季度回收纸报告中,总部位于西班牙的Dolaf Servicios Verdes SL和BIR纸品部总裁Francisco Donoso表示,“全世界”对OCC的需求都很低。

亚洲作为一个大陆仍然是世界上最大的废纸产区,2021年达1.2亿吨,相当于世界总产量的近50%。虽然亚洲仍然是世界主要的废纸进口地区,北美是其最大的出口国,但自2021年中国禁止大部分废纸进口以来,贸易发生了必要且大量的转变。

“中国和其他亚洲国家向欧洲和美国出口的商品减少意味着包装产量正在下降,因此OCC的需求和价格都较弱,”他说,“在美国,所有地区的库存都非常低,包括造纸厂和回收站,因为回收量较低实际上与全球需求的减少是一致的。”

Donoso说,对高级纸张的需求甚至比OCC更糟糕。“生活用纸市场一点也不强劲,因此对原材料的需求真的很低。”他的观察结果同样反应在了美国市场。自去年秋天以来,分类办公用纸(SOP)的价格一直在稳步下降,根据RISI的最新定价指数,SOP定价在整个美国每吨下降了15美元,而在太平洋西北地区的价格是最低的。

荷兰CellMark的区域贸易经理John Atehortua说,中国的进口禁令迫使美国OCC出口商“转变心态”,他们现在“必须更加积极主动地在亚洲寻找客户”。从2016年中国吸收了美国OCC出口的50%以上的情况来看,到2022年来自美国的一半以上的货物将运往三个亚洲目的地——印度、泰国和印度尼西亚。

位于意大利的LCI Lavorazione Carta Riciclata Italiana Srl的商业总监Simone Scaramuzzi评论了在中国实施进口禁令后从欧洲运往亚洲的废纸的相同趋势。Scaramuzzi说,该禁令刺激了欧洲和其他亚洲国家的废纸工厂投资,并导致运输服务和价格发生变化。欧洲废纸市场“在过去四五年发生了巨大变化”的其他原因包括新冠疫情和能源成本上涨。

根据数据,欧洲对中国的废纸出口量从2016年的590万吨下降到2020年的仅70万吨。2022年,欧洲废纸的主要亚洲买家是印度尼西亚(127万吨)、印度(103万吨)和土耳其(68万吨)。尽管去年中国不在其列,但2022年从欧洲到亚洲的总运输量同比增长约12%至490万吨。

关于废纸工厂的产能发展,亚洲正在建设新设施,而欧洲则主要将现有工厂的机器从图形纸生产转换为包装纸生产。尽管如此,Scaramuzzi表示,欧洲仍需要出口废纸,以维持废纸生产和需求之间的平衡。

行情

行情

订单

订单

广告

广告

我要

我要

签到

签到

关注

关注

客服

客服 TOP

TOP

粤公网安备 44011202002240号

粤公网安备 44011202002240号