一、期货交易情况

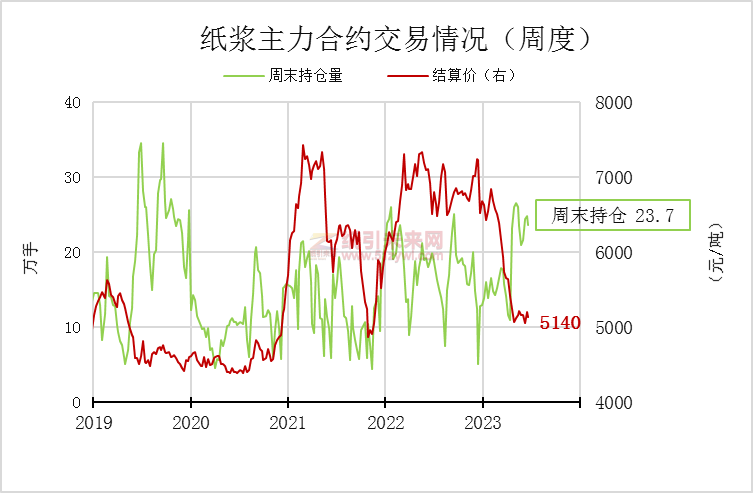

上周只有三个交易日,纸浆在价格低区间继续窄幅震荡,主力合约SP2309结算价收于5140,环比下跌70点;较2022年12月以来的最高点7452,目前浆价下跌2312/31%;日均成交量环比+5万手;持仓量环比-1.2万手,但仍超20万手,属于历史较高的位置;成持比约5。

表1:纸浆期货主力合约周度走势

图1:纸浆主力合约交易情况(周度)

说明:

1、盘面沉淀资金:从纸浆上市到2021年期间,保证金按7%计算周末单边沉淀资金,2022年1-3月按9%,2022年4月-2023年4月6日,按15%;2023年4月6日之后,按照10%。计算公式=持仓量*10吨/手*结算价*保证金比例,后同。

2、2020全年,纸浆期货主力的平均日成交量约23万手,周末持仓平均约11万手(最大21),沉淀资金平均3.6亿(最高7亿)。

来源:上期所,汇鸿浆纸

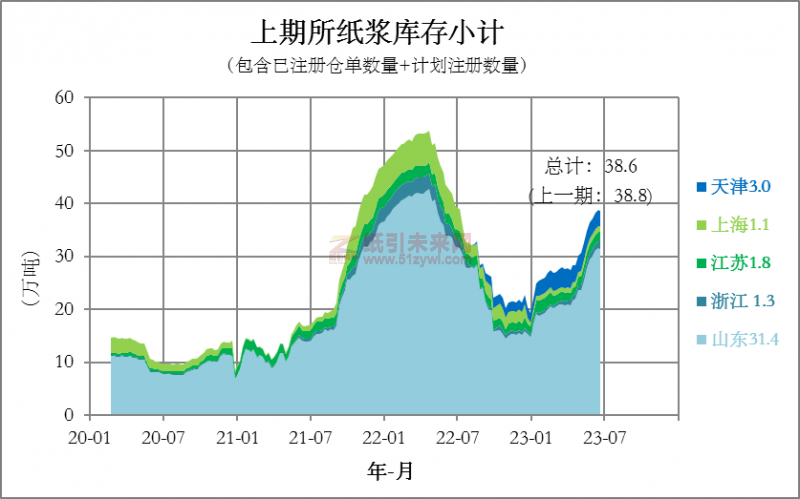

上期所的标准仓库的库存下降0.2万手,而此前,库存自4月7日以来录得了连续10周的净增长,增量累计约11.4万吨,主要来自山东;厂库持平,其中建发厂库维持满库状态。纸浆目前已经在低位震荡整理,但在没有过高基差的情况下,即盘面价格没有特别大的优势的情况下,期货库存仍持续攀升达10周的时间,或许体现了下游终端需求不佳和/或市场信心不足。

据了解,厂库仓单本质是一种信用仓单:厂库代表的是供应商/生产厂家,他们在盘面做出卖出开仓后,可以自己出具仓单(不需要质检、自己有仓储随时可以存放),即厂库仓单。通过交付厂库仓单,就能参与交割,完成作为空头的履约责任,甚至厂库可以在自己没有备足现货的时候仍不妨碍其出具厂库仓单,因为即便在进入交割期之后,仓库仍额外享有十五个工作日的时间准备货物。因此,厂库理论上,可以以自己的货物交付能力来满足市场上涌入的买入交割意向。

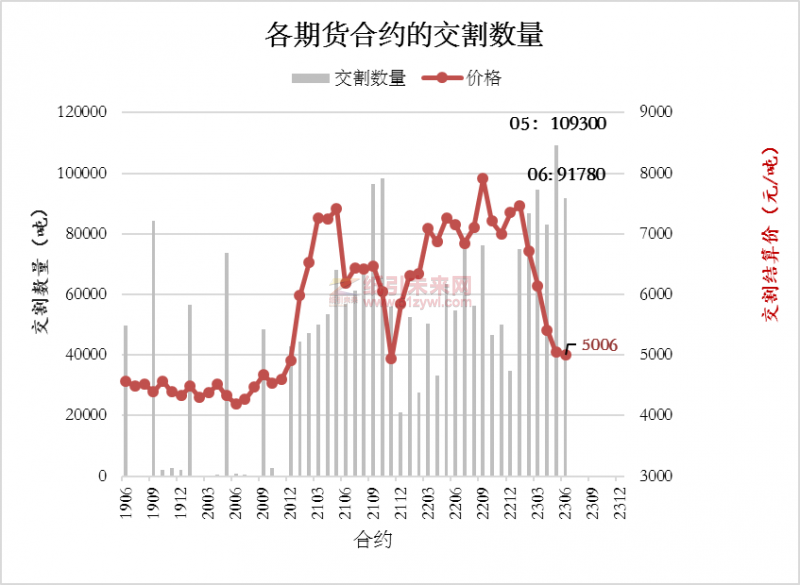

06合约的交割量维持高位,交割价格为5006元/吨,交割量约9.2万吨。

图2:交割库库存(上:标准仓库,下:厂库仓单)

来源:上期所

图3:交割情况

来源:上期所,汇鸿浆纸

二、浆纸价格及其他产业数据

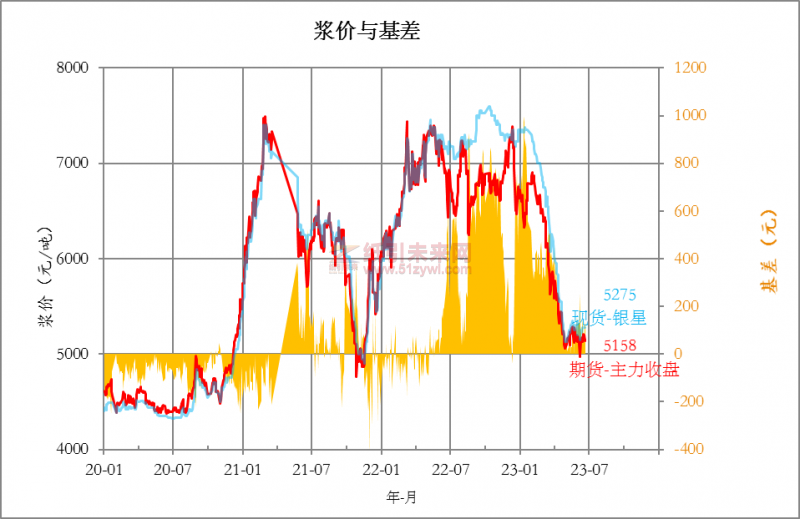

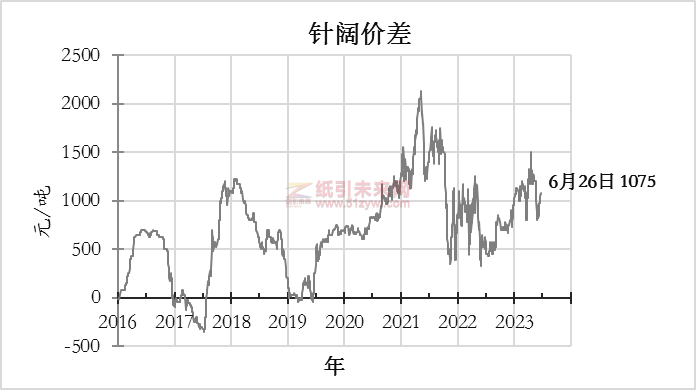

主力合约收盘价跌50,现货持平,基差(现货漂针-期货收盘价)走强,收于117;阔叶回落,针阔差环比扩大100,收于1075。

2022年8月17日以来至11月11日,基差长期处于高位,平均基差达到699,运行范围为488-925,高基差一方面体现了现货的强势,另一方面也体现了不同品牌之间的价差——因为现货数据取的是银星的售价,而盘面代表的货物主要为俄浆。

从2022年以来至今一年多的运行来看,针阔差运行区间约为700-800点,而2020年之前几年的平均中轴约为250点,由此可见,在2020年之后,针阔差发生异动,2021年触顶,整体来说,2020年国内禁废之后,针阔价差重心有所上移。

图4:每日漂针浆价格及基差

注:现货价格采用卓创-山东-银星市场价,后同。

图5:每日现货市场针阔价差

说明:纸浆现货价格采用卓创-山东市场-银星及鹦鹉的现货价格数据,以此计算价差。

来源:卓创,汇鸿浆纸

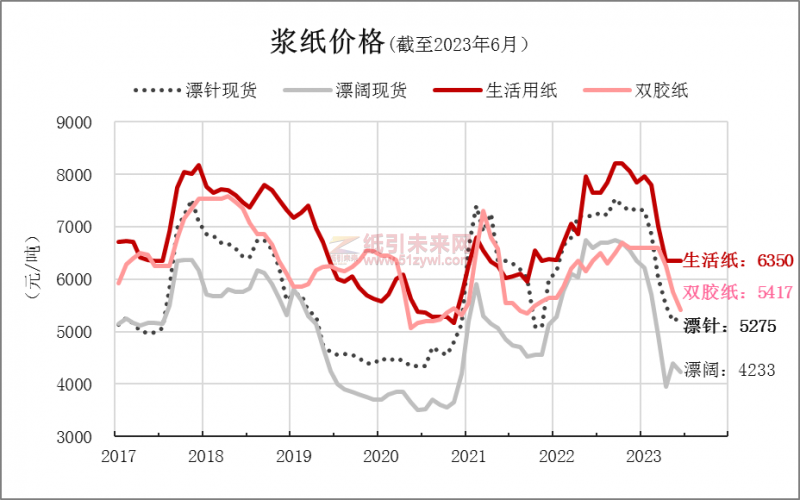

生活纸持平,而3-5月期间,生活纸累跌十周,跌去1700;文化纸第五周下跌,跌幅33点,自浆价进入下滑通道后,其累计跌幅达到1133点。

针阔走势分化,针叶+10,阔叶-67;目前纸价维持5417/6350,而浆价在4233/5275,尤其是阔叶价格已经处于历史低区间,造纸的原材料通胀压力得到释放。

图6:月度浆纸价格

说明:

1、当月未完结时,按当周均价代替月度价格(月末)进行更新。

2、造纸利润指基于当前浆与纸价差的估算,并未考虑原料配比、产出率、加工费等情况。

3、双胶纸=山东晨鸣70g云镜出厂含税,生活纸=河北大轴

来源:卓创,汇鸿浆纸

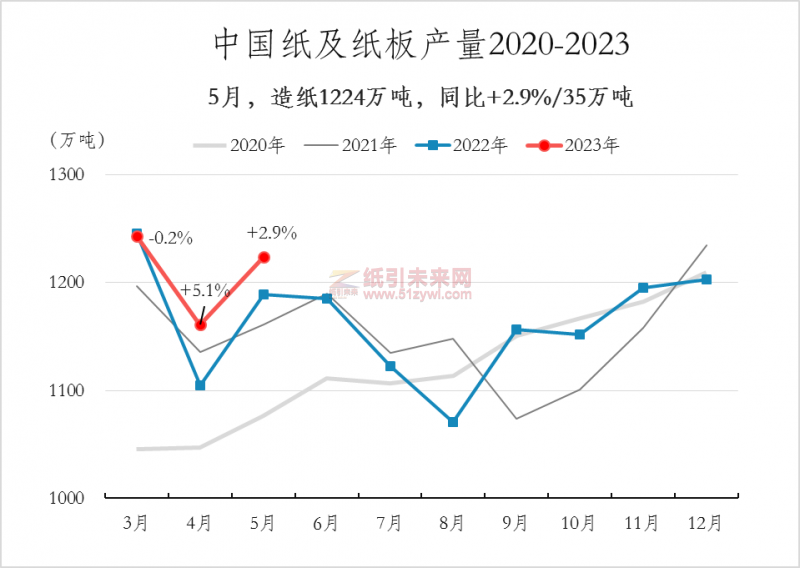

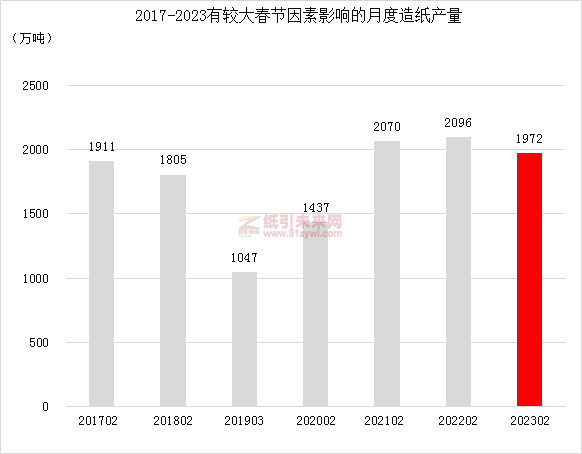

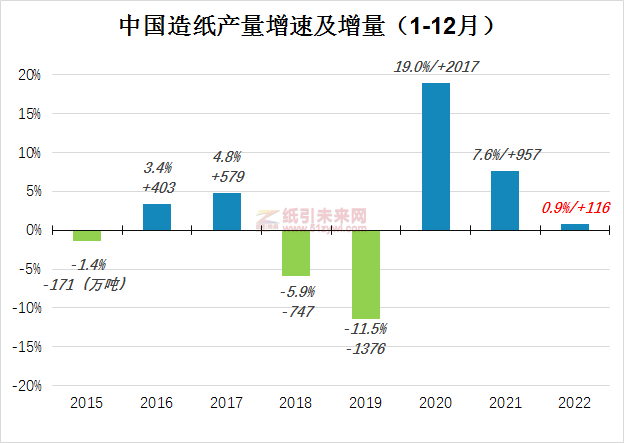

5月,我国造纸产量为1224万吨,同比+3%。2022年,全年造纸产量仅增长了0.9%/116万吨,近几年来造纸产量增速波动较大。未来三个季度,预期随着国内经济温和复苏,叠加浆价回落,行业生产形势有望趋于稳定。

图7:造纸产量

来源:统计局,汇鸿浆纸

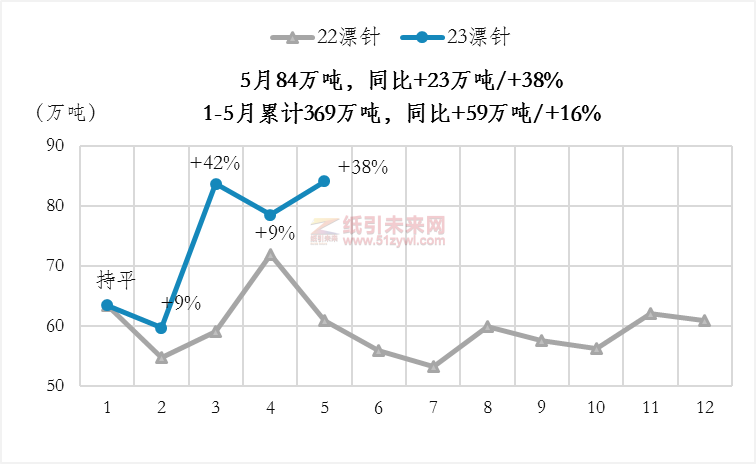

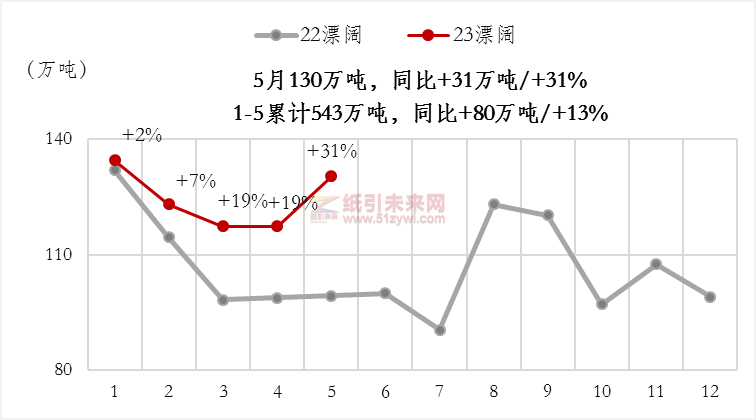

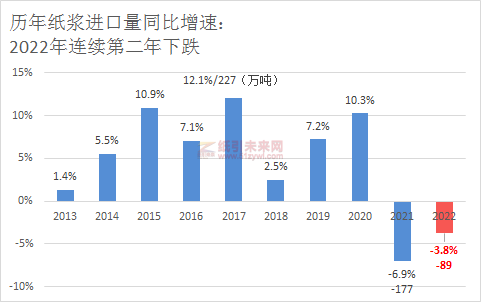

5月,纸浆到港量大增,无论是增速还是进口量都属于历史高水平。阔叶增长31%,而这还是UPM乌拉圭未抵达中国市场的情况(据报道,UPM乌拉圭Q3才能抵达目标市场);针叶单月到港量达84万吨,绝对数创近年来新高。一方面,去年上半年,纸浆到港量处于低水平,基数低带来同比增量,另一方面,随着疫情放开,供应链物流回归常态化。

从进口来源国来看,漂针5月的增量(同比增加23万吨)主要来自芬兰(同比+6万吨),加拿大(+6),俄罗斯(+5)以及瑞典等其他国家;漂阔同比增加31万吨主要来自巴西(+20)、印尼(+5)、乌拉圭(+4)。各国对中国的出口量都有显著增加,或体现了欧美造纸业景气度走弱。

图8:纸浆到港量

来源:海关

说明:纸浆进口量指漂针、漂阔、化机、本色四类木浆的总和。

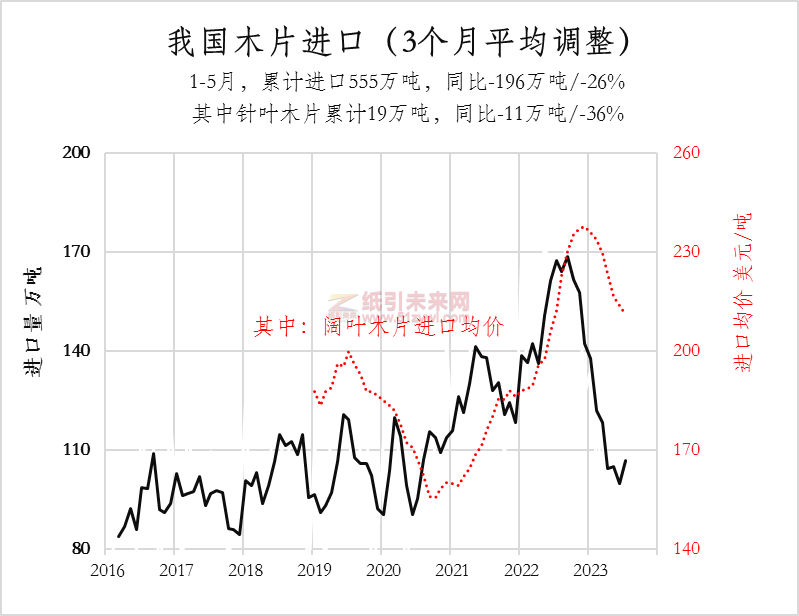

去年,我国木片进口量为1844万吨,同比增长21%,今年以来,木片进口量显著下跌,1-5月,同比减少了196万吨,跌幅为26%。假设木片主要生产化机浆,木片进口的减少,或体现了高价(木片价格为历史高位)抑制需求,以及白卡纸的生产需求下降;此外,进口浆价格此前累计11周下调,给自制浆的经济性或也带来压力,自制浆盈利空间显著缩小,将促使市场减少木片进口,转而对进口浆的采购。

图9:木片进口量

来源:海关

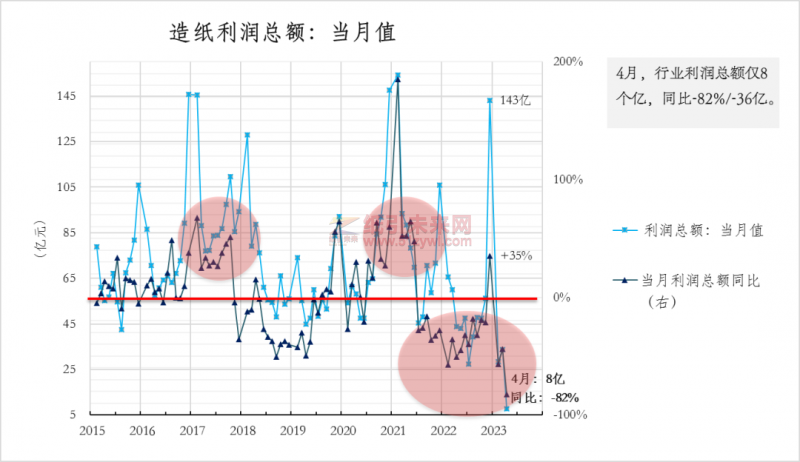

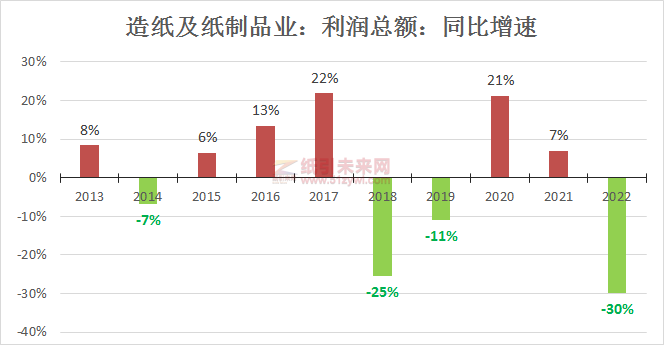

4月,造纸行业利润总额刷新最低记录,只有8亿元,这个数字不及3月份利润的四分之一,同比则减少82%,而回顾历史,行业正常的单月盈利也有约50亿。当然,4月的数据存在滞后性,能够验证当时的行业景气度,目前进入6月份,随着浆价持续下跌,预期会有所修复,只是修复速度结合5月制造业PMI低于50,可能没有那么乐观。

刨除2022年12月的异常数据,行业利润已经有17个统计期都属于缩减、负增长的状态(无论是表示绝对值的浅蓝色线条,还是代表同比增速的藏青色线条都处于历史底部)。而上一次出现这样持续低景气度的时候是2018年下半年至2019年上半年。

图10:造纸利润总额

(另外,根据利润总额同比增速可以推算并发现经过五年的发展,行业整体利润缩减:假设2017年行业总共可以赚1000亿,那么2022年只能赚600亿。)

来源:统计局,汇鸿浆纸

三、其他数据

当地时间5月3日,美国联邦储备委员会结束为期两天的货币政策会议,宣布上调联邦基金利率目标区间25个基点到5%至5.25%之间;最近公布的中国宏观基本面数据走弱,包括制造业PMI、出口增速(同比-7.5%,环比-4%)以及国内存款利率进一步下降等,人民币进一步承压。6月26日,汇率跌破7.2,近两个月累计贬值幅度达到4.6%;自2022年开始,人民币贬值明显,于2022年11月4日创下峰值7.2555,背后主要体现了中美两国分别降息、加息的政策周期给人民币带来的压力,也一定程度反映了中美两国经济基本面的强弱对比。大宗商品下跌2.8%。

图11:每日汇率及美联储本轮加息步伐

来源:中国货币网,汇鸿浆纸,互联网

图12:大宗商品价格指数CRB

来源:tradingecnomics

注:CRB指数为国外的大宗商品价格指数,主要收集了19种大宗商品的价格,其中能源类商品占比39%,农产品41%,工业金属13%,贵金属7%。从7月25日开始,数据源发生变更,因此具体数值与上一期存在不同。

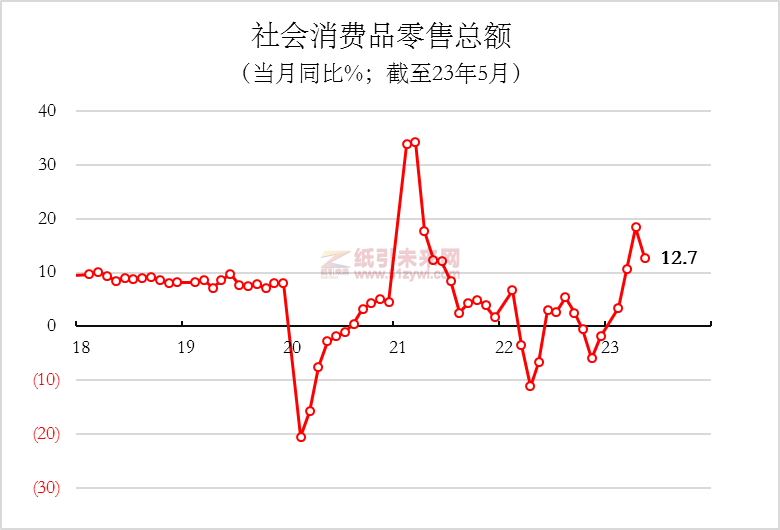

5月我国制造业PMI为48.8%,环比下降0.4个百分点,连续两个月跌破50,非制造业PMI则异常景气,达到54.5%,服务业的数据与我们感受到的热度一致。作为领先的经济指标,制造业PMI进入通缩区间或许意味着人们对后市经济增长持谨慎态度。5月,社会消费品零售总额同比增加了12.7%,增幅有所回调,但是仍有双位数的增长,显示出消费加快修复;一方面,去年上半年的消费数据比较差,基数是比较低的;另一方面,目前的消费增量预估主要增加在服务领域(餐饮、旅游、文娱),其对经济的提振进而传导对商品、对纸张消费的推动需要时间。

图13:社会消费品零售总额

来源:统计局,汇鸿浆纸

四、第三方研报观点

中信期货-周报·李青·6月25日

……5月针叶进口量大增,但预计6、7月可能存在月度进口量的边际降低,原因是 3~5月的数据相比出运数据过高,可能是集中到港带来的效应。如后期趋于正常,则,边际进口量的绝对值会有所降低。走势上,驱动纸浆期货的核心因素,进口量以及进口价,当前来说供应量的预期仍是利空角色,海外浆厂库存过高,会有释放的压力。但进口价角度,近期可能存在变数,由于前一轮国内接货较好,浆厂可能会提涨价格。但针叶美金价变化结果还没出现。现货成交一般,表明针叶维度没有产生国内囤货带来的大幅上涨。……

国泰君安-晨报·高琳琳·6月26日

……下游原纸厂家需求维持清淡,多数厂家主要消耗原料库存为主,采购情绪欠佳,对纸浆市场支撑有限。……

行情

行情

订单

订单

广告

广告

我要

我要

签到

签到

关注

关注

客服

客服 TOP

TOP

粤公网安备 44011202002240号

粤公网安备 44011202002240号